Daftar Isi

Prinsip Prinsip Akuntansi Bagian 1 (Akuntansi Keuangan)

Weygandt, Kieso dan KimmelBerikut ini adalah kutipan-kutipan yang saya kumpulkan dan terjemahkan dari buku Prinsip-Prinsip Akuntansi Edisi ke-12 oleh Weygandt, Kieso, dan Kimmel.

Tanpa harus membacanya semua, Anda mendapatkan hal-hal yang menurut saya menarik dan terpenting.

Saya membaca buku-buku yang saya kutip ini dalam kurun waktu 11 – 12 tahun. Ada 3100 buku di perpustakaan saya. Membaca kutipan-kutipan ini menghemat waktu Anda 10x lipat.

Selamat membaca.

Chandra Natadipurba

===

.

Prinsip-Prinsip Akuntansi Edisi ke-12

oleh Weygandt, Kieso, dan Kimmel

BAB 1

AKUNTANSI DALAM AKSI

Akuntansi berkembang dari sistem entri ganda sederhana yang ditemukan oleh Luca Pacioli dari Italia pada tahun 1494 hingga GAAP, IFRS, dan regulasi akuntansi Sarbanes-Oxley yang lebih kompleks saat ini.

Asal usul akuntansi umumnya dikaitkan dengan karya Luca Pacioli, seorang matematikawan Renaissance Italia. Pacioli adalah teman dekat dan tutor Leonardo da Vinci dan sezaman dengan Christopher Columbus. Dalam teksnya tahun 1494, Summa de Arithmetica, Geometria, Proportione et Proportionalite, Pacioli menggambarkan sistem untuk memastikan bahwa informasi keuangan dicatat secara efisien dan akurat dengan menggunakan entri debit dan kredit.

Prinsip Akuntansi yang Diterima Umum (GAAP atau U.S. GAAP, diucapkan seperti “gap”) adalah standar akuntansi yang diadopsi oleh Komisi Sekuritas dan Bursa AS (SEC) dan digunakan sebagai standar akuntansi default oleh perusahaan di Amerika Serikat, Jepang, dan beberapa yurisdiksi lain. Untuk mencapai tujuannya dan menerapkan kualitas dasar, GAAP memiliki empat asumsi dasar, empat prinsip dasar, dan empat batasan dasar.

Asumsi dasar GAAP meliputi:

entitas bisnis (bisnis terpisah dari pemiliknya atau bisnis lain),

kelangsungan usaha (asumsi bahwa bisnis akan terus beroperasi tanpa batas waktu),

satuan moneter (asumsi bahwa mata uang yang stabil akan menjadi unit pencatatan),

periode waktu (implikasi bahwa kegiatan ekonomi dari suatu perusahaan dapat dibagi ke dalam periode waktu buatan).

Prinsip dasar GAAP meliputi:

prinsip biaya historis (mengharuskan perusahaan untuk mencatat dan melaporkan biaya akuisisi aset dan kewajiban daripada nilai pasar wajar),

prinsip pengakuan pendapatan (menyatakan bahwa perusahaan harus mencatat pendapatan saat diperoleh, bukan saat diterima),

prinsip pencocokan (beban harus dicocokkan dengan pendapatan selama masih masuk akal),

prinsip pengungkapan penuh (jumlah dan jenis informasi yang diungkapkan harus ditentukan berdasarkan analisis biaya-manfaat karena lebih banyak informasi memerlukan biaya lebih besar untuk dipersiapkan dan digunakan).

Batasan GAAP meliputi:

prinsip objektivitas (laporan keuangan perusahaan harus didasarkan pada bukti objektif),

prinsip materialitas (signifikansi suatu item harus dipertimbangkan saat dilaporkan),

prinsip konsistensi (perusahaan menggunakan prinsip dan metode akuntansi yang sama dari periode ke periode),

prinsip konservatisme (ketika memilih antara dua solusi, pilihlah yang menghasilkan hasil yang kurang menguntungkan),

batasan biaya (manfaat pelaporan informasi keuangan harus melebihi biaya yang dikenakan untuk menyediakannya).

Standar Pelaporan Keuangan Internasional (IFRS) adalah standar akuntansi yang dikeluarkan oleh Yayasan IFRS dan Dewan Standar Akuntansi Internasional (IASB). IFRS memungkinkan cara standar dalam menggambarkan kinerja dan posisi keuangan perusahaan agar laporan keuangan perusahaan mudah dipahami dan dibandingkan secara internasional. Standar IFRS diwajibkan atau diperbolehkan di 132 yurisdiksi di seluruh dunia, termasuk negara dan wilayah utama seperti Uni Eropa, Australia, Brasil, Kanada, India, Rusia, dan Afrika Selatan.

Fitur umum dalam IFRS meliputi:

Penyajian wajar dan kepatuhan terhadap IFRS,

Kelangsungan usaha,

Dasar akrual akuntansi,

Materialitas dan agregasi,

Pembatasan pengimbangan,

Frekuensi pelaporan (setidaknya tahunan),

Informasi komparatif,

Konsistensi presentasi.

Undang-Undang Sarbanes–Oxley 2002 adalah hukum federal AS yang mengamanatkan praktik tertentu dalam pencatatan dan pelaporan keuangan untuk korporasi. Dikenal juga sebagai SOX atau Sarbox, undang-undang ini berisi sebelas bagian yang menetapkan persyaratan bagi direksi perusahaan publik AS, manajemen, dan firma akuntansi publik.

Elemen utama dari Undang-Undang Sarbanes–Oxley meliputi:

Pengawasan independen terhadap firma akuntansi publik yang memberikan layanan audit,

Standar independensi auditor untuk mengurangi konflik kepentingan,

Kewajiban eksekutif senior untuk bertanggung jawab atas keakuratan laporan keuangan perusahaan,

Peningkatan pengungkapan keuangan,

Kode etik untuk analis sekuritas dan aturan untuk penanganan konflik kepentingan,

Peningkatan hukuman kriminal untuk manipulasi atau penghancuran catatan keuangan,

Identifikasi kecurangan perusahaan dan pemalsuan catatan sebagai tindak pidana.

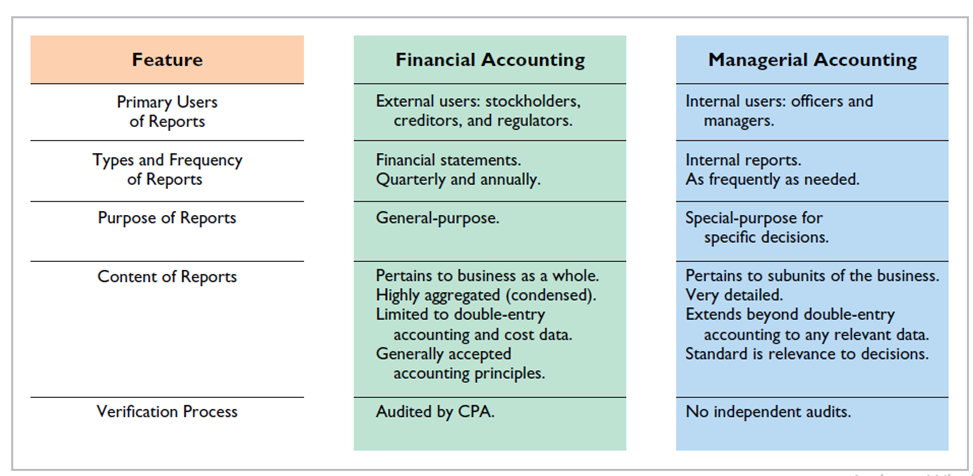

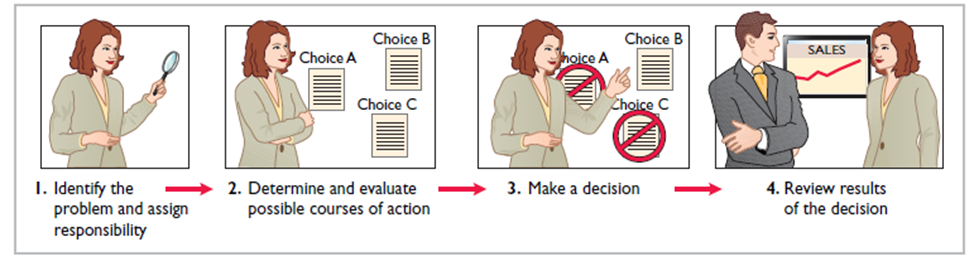

Mengidentifikasi Aktivitas dan Pengguna yang Terkait dengan Akuntansi

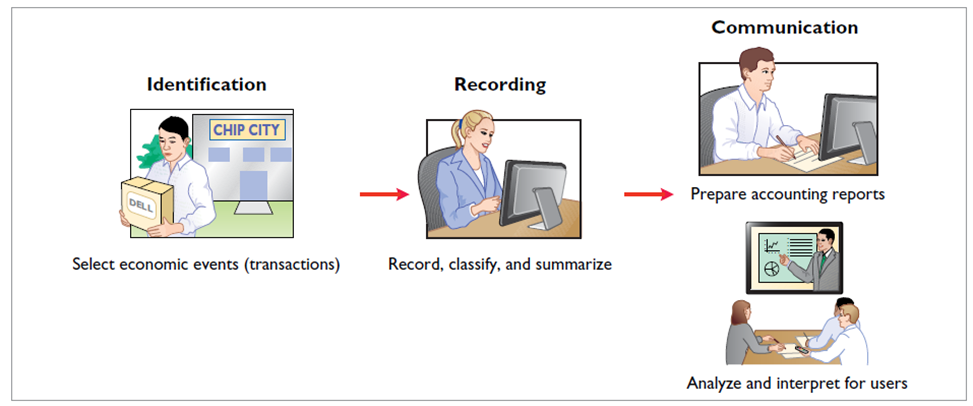

Akuntansi terdiri dari tiga aktivitas dasar—mengidentifikasi, mencatat, dan mengkomunikasikan peristiwa ekonomi organisasi kepada pihak-pihak yang berkepentingan.

Pembukuan biasanya hanya melibatkan pencatatan peristiwa ekonomi. Oleh karena itu, pembukuan hanyalah salah satu bagian dari proses akuntansi.

Pengguna Informasi Akuntansi:

Internal

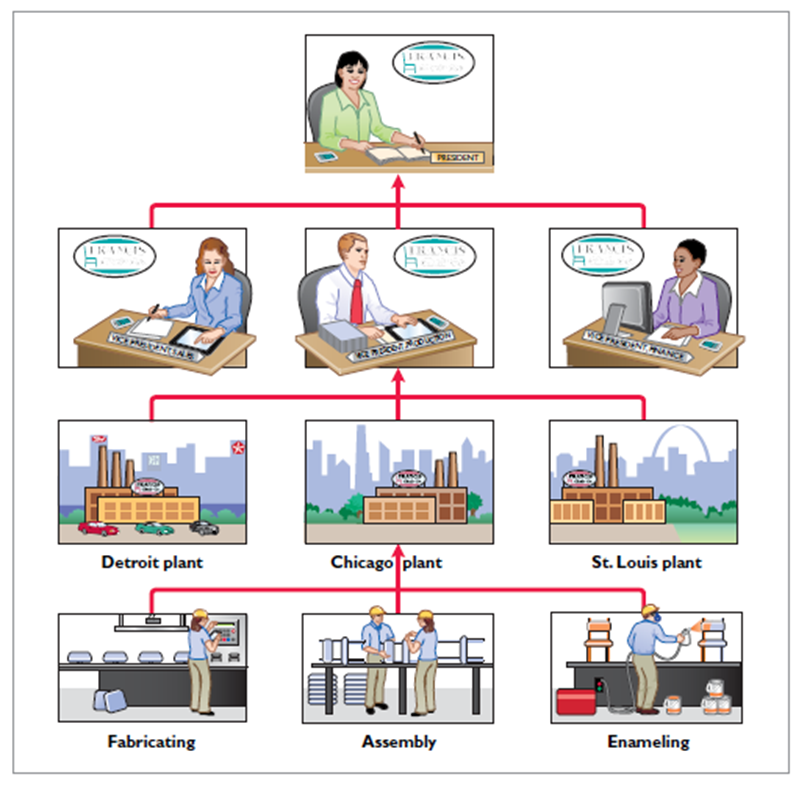

Pengguna internal informasi akuntansi adalah manajer yang merencanakan, mengorganisir, dan menjalankan bisnis. Ini mencakup manajer pemasaran, supervisor produksi, direktur keuangan, dan pejabat perusahaan.

Akuntansi manajerial menyediakan laporan internal untuk membantu pengguna dalam membuat keputusan terkait perusahaan mereka. Contohnya adalah perbandingan keuangan dari berbagai alternatif operasional, proyeksi pendapatan dari kampanye penjualan baru, dan perkiraan kebutuhan kas untuk tahun berikutnya.

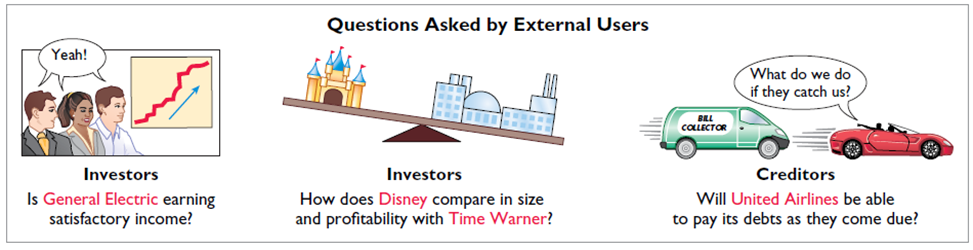

Eksternal

Pengguna eksternal adalah individu dan organisasi di luar perusahaan yang memerlukan informasi keuangan tentang perusahaan. Dua jenis pengguna eksternal yang paling umum adalah investor dan kreditor. Investor (pemilik) menggunakan informasi akuntansi untuk memutuskan apakah akan membeli, menahan, atau menjual saham kepemilikan di perusahaan. Kreditor (seperti pemasok dan bankir) menggunakan informasi akuntansi untuk mengevaluasi risiko pemberian kredit atau peminjaman uang.

Akuntansi keuangan menjawab pertanyaan-pertanyaan ini. Akuntansi keuangan menyediakan informasi ekonomi dan keuangan bagi investor, kreditor, dan pengguna eksternal lainnya. Kebutuhan informasi pengguna eksternal sangat bervariasi. Otoritas pajak, seperti Internal Revenue Service, ingin mengetahui apakah perusahaan mematuhi undang-undang perpajakan. Lembaga pengatur, seperti Securities and Exchange Commission atau Federal Trade Commission, ingin mengetahui apakah perusahaan beroperasi sesuai dengan aturan yang ditetapkan. Pelanggan tertarik pada apakah perusahaan seperti Tesla akan terus menghormati garansi produk dan mendukung lini produknya. Serikat pekerja, seperti Major League Baseball Players Association, ingin mengetahui apakah pemilik perusahaan mampu membayar kenaikan upah dan tunjangan.

Persamaan Akuntansi dan Definisi Komponennya:

Dua elemen dasar dari sebuah bisnis adalah apa yang dimilikinya dan apa yang menjadi utangnya. Aset adalah sumber daya yang dimiliki oleh bisnis. Misalnya, Google memiliki total aset sekitar $93,8 miliar. Liabilitas dan ekuitas pemilik adalah hak atau klaim terhadap sumber daya tersebut. Jadi, Google memiliki klaim sebesar $93,8 miliar terhadap asetnya yang senilai $93,8 miliar. Klaim dari pihak yang dipinjam oleh perusahaan (kreditor) disebut liabilitas. Klaim dari pemilik disebut ekuitas pemilik. Google memiliki liabilitas sebesar $22,1 miliar dan ekuitas pemilik sebesar $71,7 miliar.

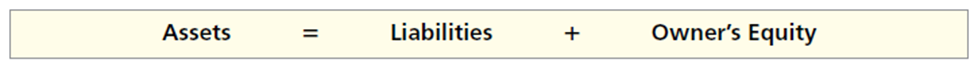

Kita dapat menyatakan hubungan antara aset, liabilitas, dan ekuitas pemilik dalam bentuk persamaan:

Hubungan ini adalah persamaan akuntansi dasar. Aset harus sama dengan jumlah liabilitas dan ekuitas pemilik. Dalam persamaan akuntansi dasar, liabilitas muncul sebelum ekuitas pemilik karena liabilitas dibayar terlebih dahulu jika bisnis dilikuidasi.

Persamaan akuntansi berlaku untuk semua entitas ekonomi, tanpa memandang ukuran, jenis bisnis, atau bentuk organisasi bisnis. Persamaan ini berlaku untuk usaha kecil seperti toko kelontong maupun perusahaan besar seperti PepsiCo. Persamaan ini menyediakan kerangka dasar untuk mencatat dan meringkas peristiwa ekonomi.

Aset

Aset adalah sumber daya yang dimiliki oleh bisnis. Bisnis menggunakan asetnya dalam melaksanakan kegiatan seperti produksi dan penjualan. Karakteristik umum yang dimiliki semua aset adalah kemampuannya untuk memberikan layanan atau manfaat di masa depan. Dalam bisnis, potensi layanan atau manfaat ekonomi masa depan ini pada akhirnya menghasilkan arus kas masuk (pendapatan). Sebagai contoh, Campus Pizza, sebuah restoran lokal, memiliki truk pengantar yang memberikan manfaat ekonomi dari pengiriman pizza. Aset lainnya termasuk meja, kursi, mesin kasir, oven, peralatan makan, dan tentu saja, uang tunai.

Liabilitas

Liabilitas adalah klaim terhadap aset, yaitu utang dan kewajiban yang ada. Bisnis dari berbagai ukuran biasanya meminjam uang dan membeli barang dagangan secara kredit. Kegiatan ekonomi ini menghasilkan berbagai jenis utang:

Campus Pizza, misalnya, membeli keju, sosis, tepung, dan minuman secara kredit dari pemasok. Kewajiban ini disebut akun utang (accounts payable).

Campus Pizza juga memiliki pinjaman kepada First National Bank untuk uang yang dipinjam guna membeli truk pengantar.

Campus Pizza mungkin juga memiliki gaji yang harus dibayarkan kepada karyawan dan pajak penjualan serta pajak properti yang harus dibayar kepada pemerintah daerah. Semua individu atau entitas yang menjadi kreditor dari Campus Pizza adalah kreditor. Kreditor secara hukum dapat memaksa likuidasi bisnis yang tidak membayar utangnya. Dalam kasus ini, hukum mengharuskan klaim kreditor dibayar sebelum klaim kepemilikan.

Ekuitas Pemilik

Klaim kepemilikan atas total aset disebut ekuitas pemilik. Ekuitas pemilik sama dengan total aset dikurangi total liabilitas. Alasannya: aset bisnis diklaim baik oleh kreditor maupun pemilik. Untuk mengetahui apa yang menjadi hak pemilik, kita mengurangi klaim kreditor (liabilitas) dari aset. Sisa hasilnya adalah klaim pemilik atas aset, yaitu ekuitas pemilik. Karena klaim kreditor harus dibayar sebelum klaim kepemilikan, ekuitas pemilik sering disebut sebagai ekuitas residu.

Peningkatan Ekuitas Pemilik

Dalam kepemilikan perseorangan, investasi pemilik dan pendapatan meningkatkan ekuitas pemilik.

Investasi oleh Pemilik adalah aset yang dimasukkan oleh pemilik ke dalam bisnis. Investasi ini meningkatkan ekuitas pemilik dan dicatat dalam kategori yang disebut modal pemilik (owner’s capital).

Pendapatan adalah peningkatan kotor dalam ekuitas pemilik yang dihasilkan dari kegiatan bisnis yang dilakukan untuk tujuan menghasilkan pendapatan. Pendapatan umumnya berasal dari penjualan barang dagangan, penyediaan jasa, penyewaan properti, dan pemberian pinjaman. Sumber pendapatan umum termasuk penjualan, biaya, jasa, komisi, bunga, dividen, royalti, dan sewa. Pendapatan biasanya menghasilkan peningkatan aset. Pendapatan ini dapat berasal dari berbagai sumber dan disebut dengan berbagai nama tergantung pada jenis bisnisnya. Campus Pizza, misalnya, memiliki dua kategori pendapatan penjualan—penjualan pizza dan penjualan minuman.

Penurunan Ekuitas Pemilik

Dalam kepemilikan perseorangan, pengambilan pemilik dan beban menurunkan ekuitas pemilik.

Pengambilan adalah penarikan uang tunai atau aset lain oleh pemilik untuk keperluan pribadi. Pengambilan ini dicatat dalam klasifikasi terpisah yang disebut pengambilan pemilik dan mengurangi ekuitas pemilik.

Beban adalah biaya aset yang dikonsumsi atau jasa yang digunakan dalam proses menghasilkan pendapatan. Beban mengurangi ekuitas pemilik yang dihasilkan dari operasi bisnis. Misalnya, Campus Pizza mencatat beban berikut: biaya bahan (daging, tepung, keju, pasta tomat, jamur, dll.); biaya minuman; beban gaji dan upah; beban utilitas (listrik, gas, dan air); beban pengiriman (bensin, perbaikan, lisensi, dll.); beban persediaan (serbet, deterjen, celemek, dll.); beban sewa; beban bunga; dan beban pajak properti.

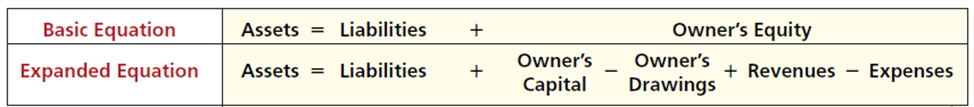

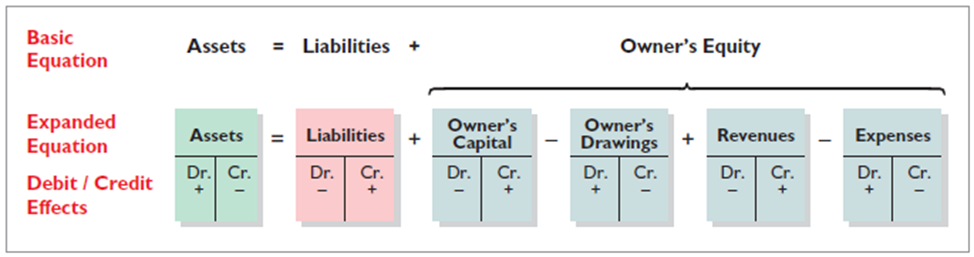

Secara ringkas, ekuitas pemilik bertambah karena investasi pemilik dan pendapatan dari operasi bisnis. Ekuitas pemilik berkurang karena pengambilan aset oleh pemilik dan beban. Ilustrasi ini memperluas persamaan akuntansi dasar dengan menunjukkan item-item yang membentuk ekuitas pemilik. Format ini disebut sebagai persamaan akuntansi yang diperluas.

Menganalisis Dampak Transaksi Bisnis terhadap Persamaan Akuntansi

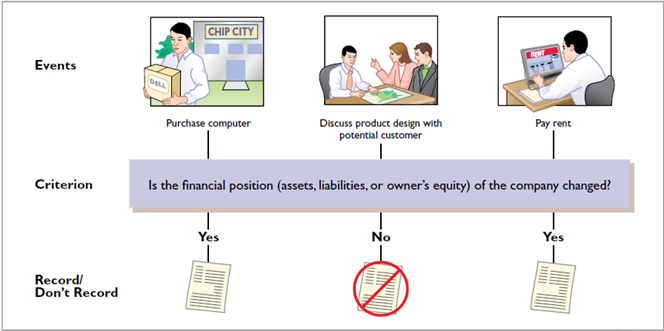

Transaksi (transaksi bisnis) adalah peristiwa ekonomi bisnis yang dicatat oleh akuntan. Transaksi dapat berupa eksternal atau internal.

Transaksi Eksternal melibatkan peristiwa ekonomi antara perusahaan dan pihak eksternal. Contohnya, pembelian peralatan masak oleh Campus Pizza dari pemasok, pembayaran sewa bulanan kepada pemilik gedung, dan penjualan pizza kepada pelanggan adalah transaksi eksternal.

Transaksi Internal adalah peristiwa ekonomi yang terjadi sepenuhnya di dalam satu perusahaan. Penggunaan persediaan masak dan alat kebersihan adalah transaksi internal bagi Campus Pizza.

Perusahaan juga melakukan banyak aktivitas yang tidak mewakili transaksi bisnis. Contohnya adalah merekrut karyawan, merespons email, berbicara dengan pelanggan, dan memesan barang dagangan. Beberapa aktivitas ini mungkin mengarah pada transaksi bisnis; misalnya, karyawan akan menerima upah, dan pemasok akan mengirimkan barang yang dipesan.

Menganalisis Dampak Transaksi Bisnis terhadap Persamaan Akuntansi

Transaksi (transaksi bisnis) adalah peristiwa ekonomi bisnis yang dicatat oleh akuntan. Transaksi dapat berupa eksternal atau internal.

Transaksi Eksternal melibatkan peristiwa ekonomi antara perusahaan dan pihak eksternal. Contohnya, pembelian peralatan masak oleh Campus Pizza dari pemasok, pembayaran sewa bulanan kepada pemilik gedung, dan penjualan pizza kepada pelanggan adalah transaksi eksternal.

Transaksi Internal adalah peristiwa ekonomi yang terjadi sepenuhnya di dalam satu perusahaan. Penggunaan persediaan masak dan alat kebersihan adalah transaksi internal bagi Campus Pizza.

Perusahaan juga melakukan banyak aktivitas yang tidak mewakili transaksi bisnis. Contohnya adalah merekrut karyawan, merespons email, berbicara dengan pelanggan, dan memesan barang dagangan. Beberapa aktivitas ini mungkin mengarah pada transaksi bisnis; misalnya, karyawan akan menerima upah, dan pemasok akan mengirimkan barang yang dipesan.

Setiap transaksi harus memiliki dua efek pada persamaan akuntansi. Sebagai contoh, jika suatu aset meningkat, harus ada (1) penurunan pada aset lain, (2) peningkatan pada liabilitas tertentu, atau (3) peningkatan pada ekuitas pemilik. Dua atau lebih item dapat terpengaruh. Sebagai contoh, ketika satu aset meningkat sebesar $10.000, aset lain bisa menurun sebesar $6.000 dan liabilitas bisa meningkat sebesar $4.000.

Analisis Transaksi

Untuk menunjukkan cara menganalisis transaksi dalam konteks persamaan akuntansi, kita akan meninjau aktivitas bisnis Softbyte, sebuah perusahaan pengembang aplikasi smartphone. Softbyte adalah hasil ciptaan Ray Neal, seorang wirausahawan yang ingin menciptakan aplikasi yang fokus, menginspirasi, dan menarik pengguna dari segala usia. Ray terdorong untuk memulai bisnisnya sendiri setelah keberhasilan “FoodAlert,” sebuah aplikasi kustom yang ia kembangkan untuk melacak lokasi harian truk makanan lokal. Berikut adalah transaksi bisnis yang terjadi selama bulan pertama operasional Softbyte.

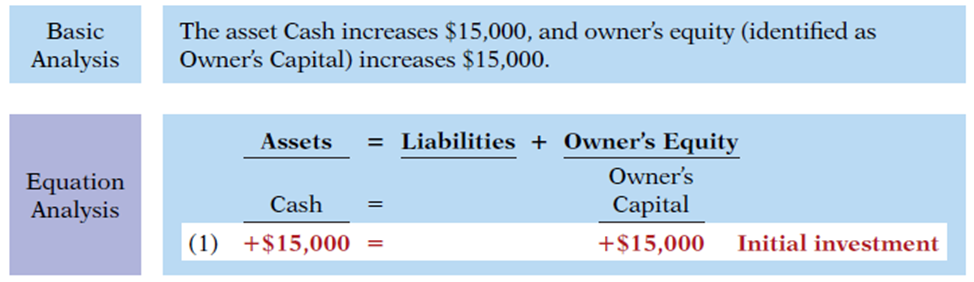

TRANSAKSI (1). INVESTASI OLEH PEMILIK

Ray Neal memulai perusahaan pengembangan aplikasi smartphone yang diberi nama Softbyte. Pada 1 September 2017, ia menginvestasikan $15.000 dalam bentuk tunai ke dalam bisnis. Transaksi ini menghasilkan peningkatan yang sama pada aset dan ekuitas pemilik.

Perhatikan bahwa kesetaraan persamaan akuntansi tetap terjaga. Perlu dicatat bahwa investasi oleh pemilik bukanlah pendapatan, sehingga tidak dimasukkan dalam perhitungan laba bersih. Oleh karena itu, penting untuk memperjelas bahwa peningkatan tersebut adalah investasi (menambah Modal Pemilik) dan bukan pendapatan.

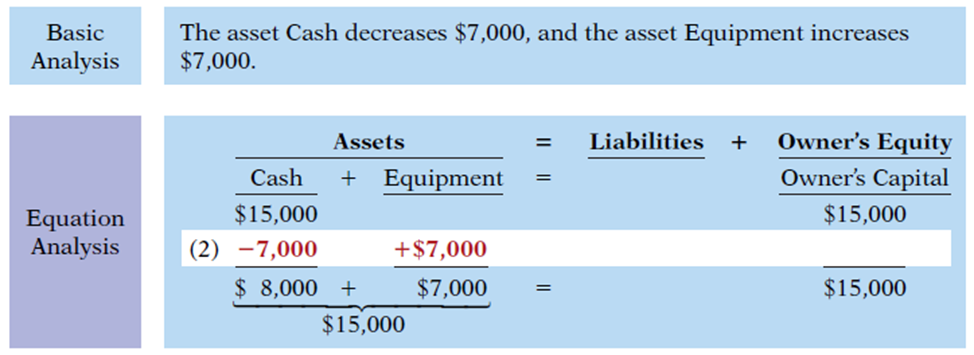

TRANSAKSI (2). PEMBELIAN PERALATAN DENGAN TUNAI

Softbyte membeli peralatan komputer seharga $7.000 dengan tunai. Transaksi ini menghasilkan peningkatan dan penurunan yang sama pada total aset, meskipun komposisi aset berubah.

Perhatikan bahwa total aset tetap sebesar $15.000. Ekuitas pemilik juga tetap di $15.000, yaitu jumlah dari investasi awal Ray Neal.

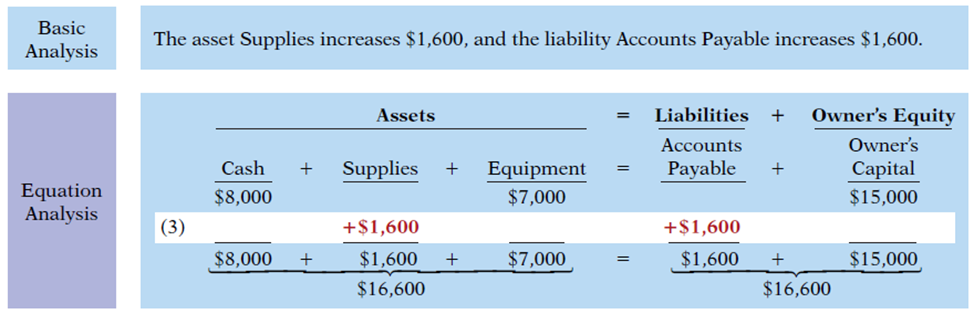

TRANSAKSI (3). PEMBELIAN PERSEDIAAN DENGAN KREDIT

Softbyte membeli headset dan aksesori komputer lainnya senilai $1.600 dari Mobile Solutions yang diharapkan dapat bertahan selama beberapa bulan. Mobile Solutions setuju untuk membiarkan Softbyte membayar tagihan ini pada bulan Oktober. Transaksi ini adalah pembelian secara kredit. Aset meningkat karena manfaat di masa depan yang diharapkan dari penggunaan headset dan aksesori komputer, dan liabilitas meningkat sebesar jumlah yang harus dibayar kepada Mobile Solutions.

Total aset sekarang menjadi $16.600. Jumlah ini terdiri dari klaim kreditor sebesar $1.600 dan klaim kepemilikan sebesar $15.000.

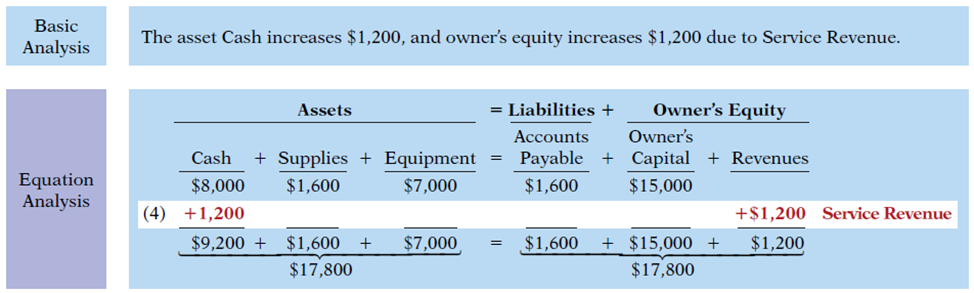

TRANSAKSI (4). LAYANAN DILAKUKAN UNTUK TUNAI

Softbyte menerima $1.200 tunai dari pelanggan untuk layanan pengembangan aplikasi yang telah dilaksanakan. Transaksi ini merupakan aktivitas utama Softbyte dalam menghasilkan pendapatan. Ingat bahwa pendapatan meningkatkan ekuitas pemilik.

Kedua sisi persamaan seimbang di $17.800. Pendapatan dari layanan termasuk dalam perhitungan laba bersih Softbyte. Perhatikan bahwa kita tidak memiliki ruang untuk memberikan rincian setiap akun pendapatan dan beban individu dalam ilustrasi ini. Oleh karena itu, pendapatan (dan beban saat kita mencapainya) diringkas di bawah satu kolom untuk Pendapatan dan satu untuk Beban. Namun, penting untuk melacak judul kategori (akun) yang terpengaruh (misalnya, Pendapatan Layanan) karena akan dibutuhkan saat kita menyusun laporan keuangan di bagian selanjutnya.

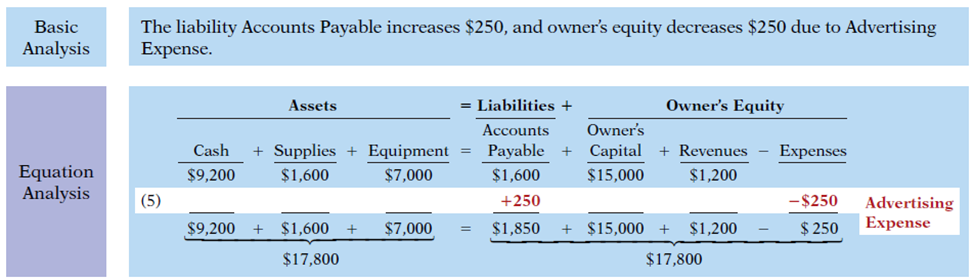

TRANSAKSI (5). PEMBELIAN IKLAN SECARA KREDIT

Softbyte menerima tagihan sebesar $250 dari Daily News untuk iklan di situs web online-nya tetapi menunda pembayaran hingga tanggal berikutnya. Transaksi ini menghasilkan peningkatan pada liabilitas dan penurunan pada ekuitas pemilik.

Kedua sisi persamaan tetap seimbang di $17.800. Ekuitas pemilik berkurang ketika Softbyte menanggung beban. Beban tidak selalu dibayar dengan uang tunai pada saat ditanggung. Ketika Softbyte membayar di kemudian hari, liabilitas Akun Utang akan berkurang, dan aset Kas juga akan berkurang (lihat Transaksi (8)). Biaya iklan merupakan beban (bukan aset) karena perusahaan telah menggunakan manfaatnya. Beban Iklan termasuk dalam perhitungan laba bersih.

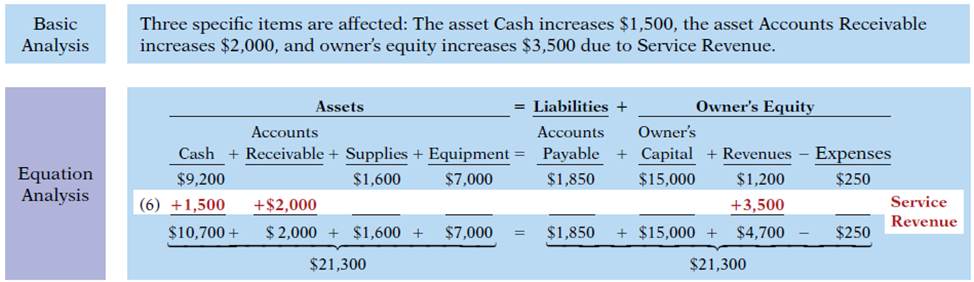

TRANSAKSI (6). LAYANAN DILAKUKAN UNTUK TUNAI DAN KREDIT

Softbyte melakukan layanan pengembangan aplikasi senilai $3.500 untuk pelanggan. Perusahaan menerima $1.500 tunai dari pelanggan dan menagih saldo $2.000 secara kredit. Transaksi ini menghasilkan peningkatan yang sama pada aset dan ekuitas pemilik.

Softbyte mengakui pendapatan sebesar $3.500 ketika layanan diberikan. Sebagai imbalan atas layanan ini, perusahaan menerima $1.500 dalam bentuk Kas dan Piutang Usaha sebesar $2.000. Piutang ini mewakili janji pelanggan untuk membayar $2.000 kepada Softbyte di masa mendatang. Ketika nantinya menerima pembayaran atas piutang ini, Softbyte akan menambah Kas dan mengurangi Piutang (lihat Transaksi (9)).

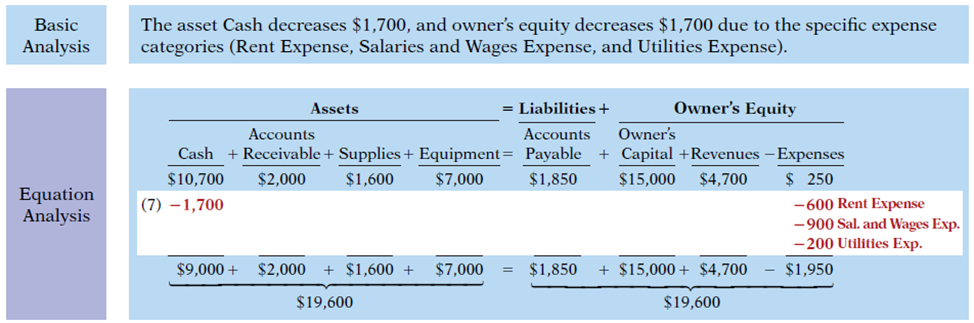

TRANSAKSI (7). PEMBAYARAN BEBAN

Softbyte membayar beban berikut dengan tunai untuk bulan September: sewa kantor sebesar $600, gaji dan upah karyawan sebesar $900, dan utilitas sebesar $200. Pembayaran ini menghasilkan penurunan yang sama pada aset dan ekuitas pemilik.

Kedua sisi persamaan sekarang seimbang di $19.600. Tiga baris dalam analisis menunjukkan berbagai jenis beban yang telah ditanggung.

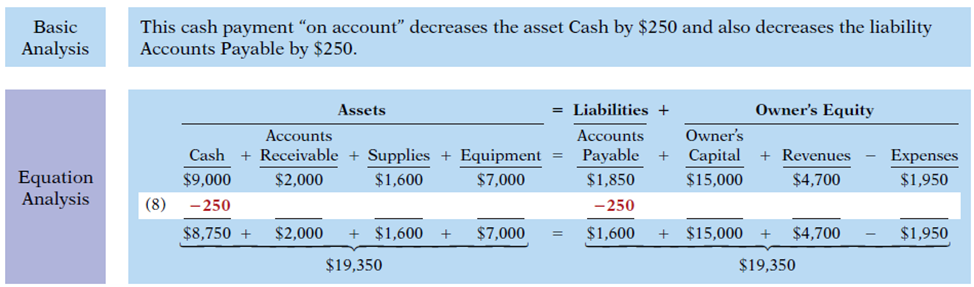

TRANSAKSI (8). PEMBAYARAN HUTANG USAHA

Softbyte membayar tagihan Daily News sebesar $250 dengan tunai. Perusahaan sebelumnya [dalam Transaksi (5)] mencatat tagihan tersebut sebagai peningkatan dalam Akun Utang dan penurunan dalam ekuitas pemilik.

Perhatikan bahwa pembayaran liabilitas yang terkait dengan beban yang sebelumnya telah dicatat tidak memengaruhi ekuitas pemilik. Perusahaan telah mencatat beban ini dalam Transaksi (5) dan tidak perlu mencatatnya lagi.

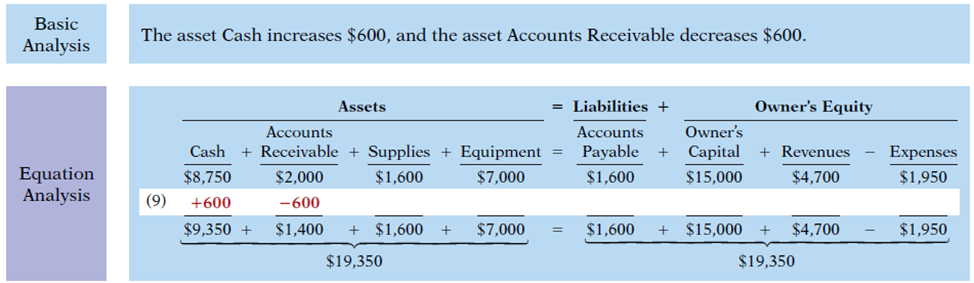

TRANSAKSI (9). PENERIMAAN TUNAI ATAS PIUTANG

Softbyte menerima $600 dalam bentuk tunai dari pelanggan yang sebelumnya telah ditagih atas layanan [dalam Transaksi (6)]. Transaksi (9) tidak mengubah total aset, tetapi mengubah komposisi aset tersebut.

Perhatikan bahwa penerimaan piutang atas layanan yang sebelumnya telah ditagih dan dicatat tidak memengaruhi ekuitas pemilik. Softbyte telah mencatat pendapatan ini dalam Transaksi (6) dan tidak perlu mencatatnya lagi.

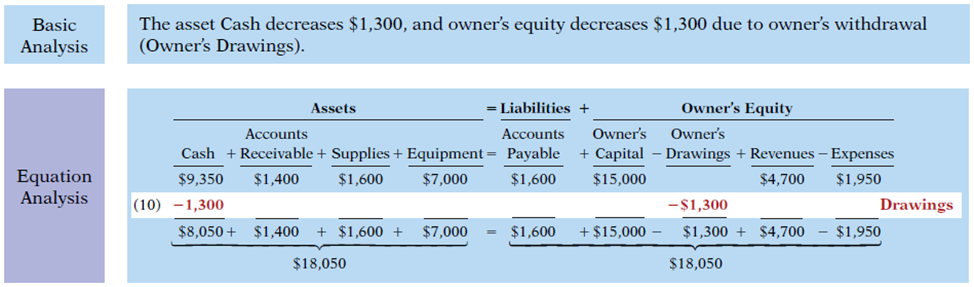

TRANSAKSI (10). PENARIKAN TUNAI OLEH PEMILIK

Ray Neal menarik $1.300 dalam bentuk tunai dari bisnis untuk keperluan pribadinya. Transaksi ini menghasilkan penurunan yang sama pada aset dan ekuitas pemilik.

Perhatikan bahwa efek dari penarikan tunai oleh pemilik adalah kebalikan dari efek investasi oleh pemilik. Penarikan pemilik bukanlah beban. Beban ditanggung untuk tujuan menghasilkan pendapatan, sedangkan penarikan tidak menghasilkan pendapatan. Penarikan dianggap sebagai pengurangan investasi. Seperti halnya investasi pemilik, perusahaan mengecualikan penarikan pemilik dalam perhitungan laba bersih.

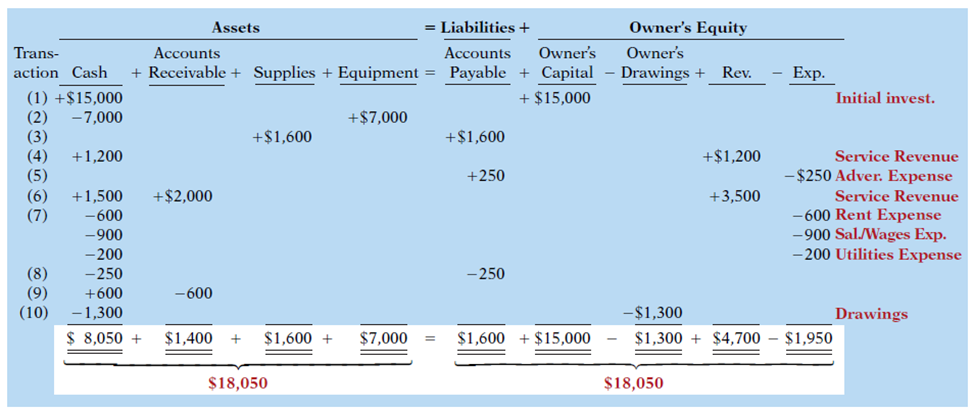

Ringkasan Transaksi

Ilustrasi di bawah ini merangkum transaksi bulan September Softbyte untuk menunjukkan efek kumulatifnya pada persamaan akuntansi dasar. Ilustrasi ini juga mencantumkan nomor transaksi dan efek spesifik dari setiap transaksi.

Kedua sisi persamaan harus selalu seimbang.

Setiap transaksi dianalisis berdasarkan efeknya pada: (a) Tiga komponen persamaan akuntansi dasar. (b) Item spesifik dalam setiap komponen.

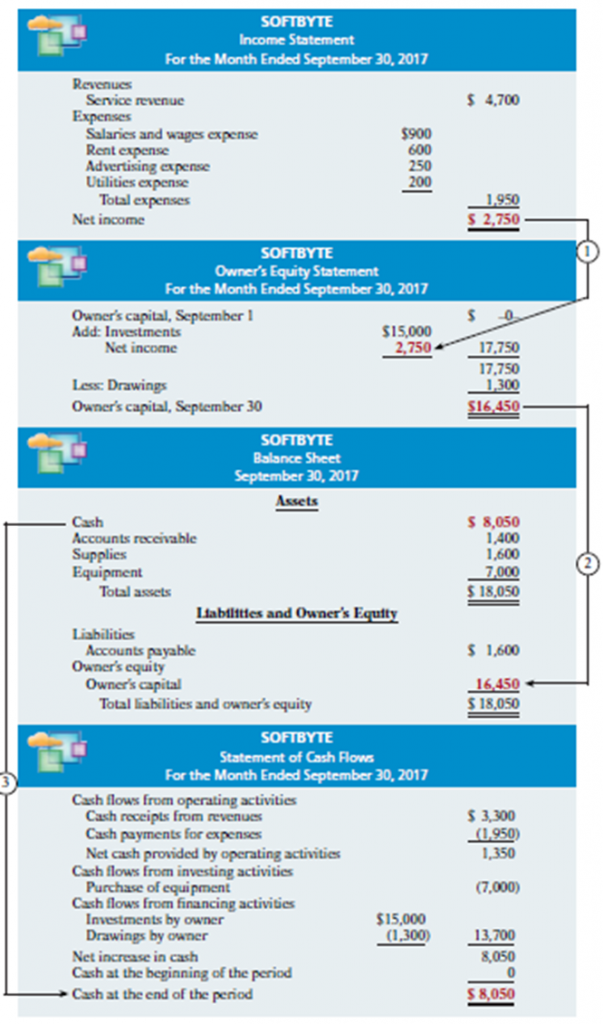

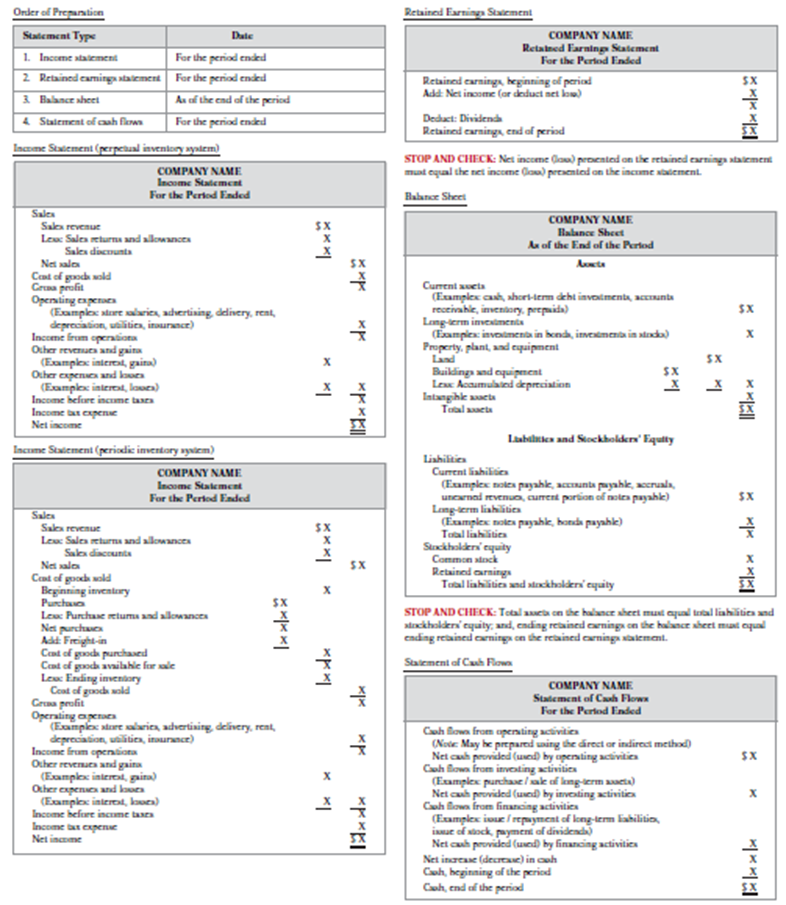

Empat Laporan Keuangan dan Cara Pembuatannya

Perusahaan menyiapkan empat laporan keuangan dari data akuntansi yang telah diringkas:

Laporan Laba Rugi

Laporan ini menyajikan pendapatan dan beban serta menghasilkan laba bersih atau rugi bersih untuk periode waktu tertentu.

Laporan Ekuitas Pemilik

Laporan ini merangkum perubahan dalam ekuitas pemilik selama periode waktu tertentu.

Neraca

Laporan ini melaporkan aset, liabilitas, dan ekuitas pemilik pada tanggal tertentu.

Laporan Arus Kas

Laporan ini merangkum informasi tentang arus kas masuk (penerimaan) dan arus kas keluar (pembayaran) selama periode waktu tertentu.

Laporan-laporan ini menyediakan data keuangan yang relevan untuk pengguna internal dan eksternal.

Perhatikan bahwa laporan keuangan pada Ilustrasi 1-9 saling terkait:

Laba Bersih sebesar $2.750 pada laporan laba rugi ditambahkan ke saldo awal modal pemilik di laporan ekuitas pemilik.

Modal Pemilik sebesar $16.450 di akhir periode pelaporan, yang ditunjukkan dalam laporan ekuitas pemilik, dilaporkan pada neraca.

Kas sebesar $8.050 pada neraca dilaporkan pada laporan arus kas.

Selain itu, catatan penjelas dan jadwal pendukung adalah bagian integral dari setiap set laporan keuangan. Kami akan mengilustrasikan catatan dan jadwal ini di bab-bab selanjutnya dalam buku ini.

Pastikan untuk memeriksa dengan cermat format dan konten setiap laporan dalam Ilustrasi 1-9. Fitur penting dari setiap laporan dijelaskan dalam bagian berikut.

Laporan Laba Rugi

Laporan laba rugi melaporkan pendapatan dan beban untuk periode waktu tertentu (dalam kasus Softbyte, ini adalah “Untuk Bulan yang Berakhir 30 September 2017”). Laporan laba rugi Softbyte dibuat dari data yang muncul dalam kolom ekuitas pemilik pada Ilustrasi 1-8.

Laporan laba rugi mencantumkan pendapatan terlebih dahulu, diikuti oleh beban. Terakhir, laporan ini menunjukkan laba bersih (atau rugi bersih). Laba bersih terjadi ketika pendapatan melebihi beban, sedangkan rugi bersih terjadi ketika beban melebihi pendapatan. Meskipun praktiknya bervariasi, kami memilih untuk mencantumkan beban berdasarkan urutan besarnya dalam ilustrasi dan solusi latihan. (Format alternatif untuk laporan laba rugi akan dibahas di bab-bab selanjutnya.)

Perhatikan bahwa laporan laba rugi tidak termasuk transaksi investasi dan penarikan antara pemilik dan bisnis dalam mengukur laba bersih. Misalnya, seperti dijelaskan sebelumnya, penarikan tunai Ray Neal dari Softbyte tidak dianggap sebagai beban bisnis.

Laporan Ekuitas Pemilik

Laporan ekuitas pemilik melaporkan perubahan dalam ekuitas pemilik untuk periode waktu tertentu, sama dengan periode yang tercakup dalam laporan laba rugi.

Data untuk penyusunan laporan ekuitas pemilik berasal dari kolom ekuitas pemilik dalam ringkasan tabel (Ilustrasi 1-8) dan dari laporan laba rugi. Baris pertama laporan menunjukkan jumlah ekuitas pemilik awal (yang bernilai nol pada awal bisnis). Kemudian dicantumkan investasi pemilik, laba bersih (atau rugi bersih), dan penarikan oleh pemilik. Laporan ini menunjukkan alasan peningkatan atau penurunan ekuitas pemilik selama periode tersebut.

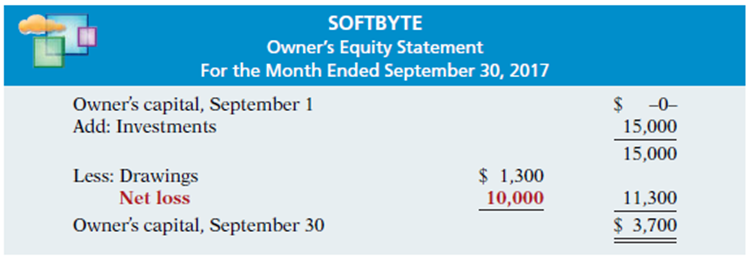

Bagaimana jika Softbyte melaporkan rugi bersih pada bulan pertama? Misalnya, anggaplah pada bulan September 2017, Softbyte merugi sebesar $10.000. Ilustrasi 1-10 menunjukkan presentasi rugi bersih dalam laporan ekuitas pemilik.

Jika pemilik melakukan investasi tambahan, perusahaan akan melaporkannya dalam laporan ekuitas pemilik sebagai investasi.

Panah pada ilustrasi ini menunjukkan keterkaitan dari keempat laporan keuangan:

Laba bersih dihitung terlebih dahulu dan diperlukan untuk menentukan saldo akhir ekuitas pemilik.

Saldo akhir ekuitas pemilik diperlukan dalam penyusunan neraca.

Jumlah kas yang ditampilkan pada neraca diperlukan dalam penyusunan laporan arus kas.

Neraca

Neraca Softbyte melaporkan aset, liabilitas, dan ekuitas pemilik pada tanggal tertentu (dalam kasus Softbyte, 30 September 2017). Perusahaan menyiapkan neraca dari judul kolom pada ringkasan tabel (Ilustrasi 1-8) dan data akhir bulan yang ditunjukkan di baris terakhirnya.

Perhatikan bahwa neraca mencantumkan aset di bagian atas, diikuti oleh liabilitas dan ekuitas pemilik. Total aset harus sama dengan total liabilitas dan ekuitas pemilik.

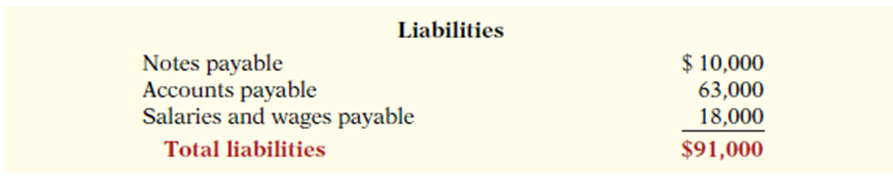

Softbyte melaporkan hanya satu liabilitas—akun utang—dalam neracanya. Dalam sebagian besar kasus, akan ada lebih dari satu liabilitas. Jika terdapat dua atau lebih liabilitas, cara yang umum untuk mencantumkannya adalah sebagai berikut.

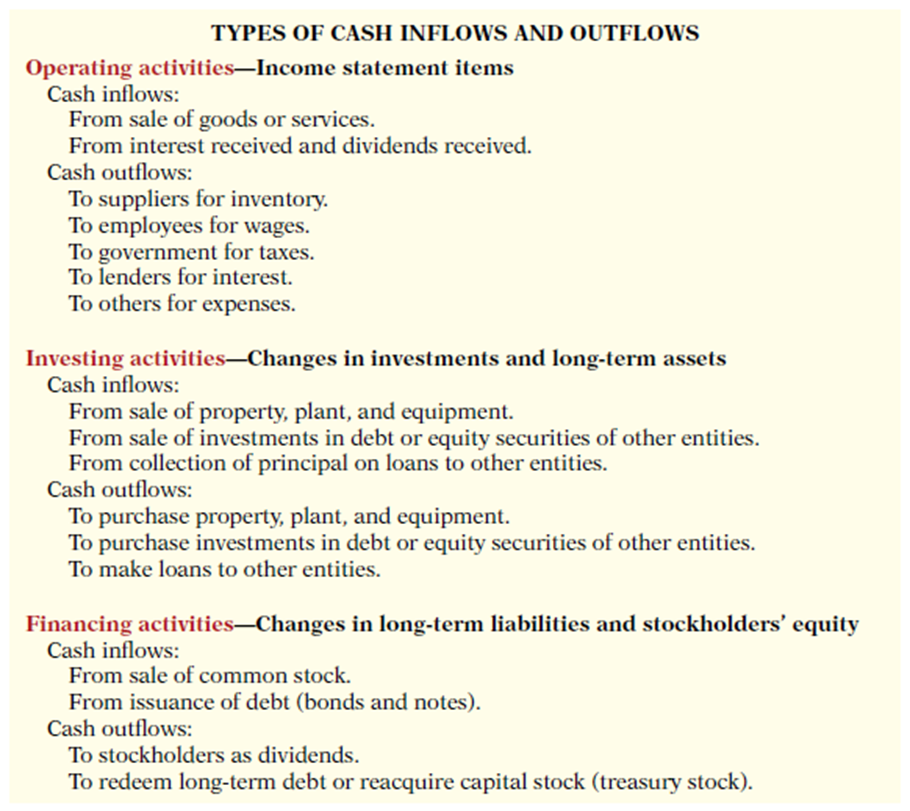

Laporan Arus Kas

Laporan arus kas menyediakan informasi mengenai penerimaan dan pengeluaran kas untuk periode waktu tertentu. Laporan arus kas melaporkan (1) dampak kas dari operasi perusahaan selama periode tersebut, (2) aktivitas investasinya, (3) aktivitas pembiayaannya, (4) peningkatan atau penurunan bersih dalam kas selama periode tersebut, dan (5) jumlah kas pada akhir periode.

Melaporkan sumber, penggunaan, dan perubahan kas ini berguna karena investor, kreditor, dan pihak lain ingin mengetahui apa yang terjadi pada sumber daya likuid perusahaan. Laporan arus kas memberikan jawaban atas beberapa pertanyaan sederhana namun penting berikut:

Dari mana kas berasal selama periode tersebut?

Untuk apa kas digunakan selama periode tersebut?

Berapa perubahan saldo kas selama periode tersebut?

Laporan Arus Kas

Laporan arus kas menyediakan informasi mengenai penerimaan dan pengeluaran kas untuk periode waktu tertentu. Laporan arus kas melaporkan (1) dampak kas dari operasi perusahaan selama periode tersebut, (2) aktivitas investasinya, (3) aktivitas pembiayaannya, (4) peningkatan atau penurunan bersih dalam kas selama periode tersebut, dan (5) jumlah kas pada akhir periode.

Melaporkan sumber, penggunaan, dan perubahan kas ini berguna karena investor, kreditor, dan pihak lain ingin mengetahui apa yang terjadi pada sumber daya likuid perusahaan. Laporan arus kas memberikan jawaban atas beberapa pertanyaan sederhana namun penting berikut:

Dari mana kas berasal selama periode tersebut?

Untuk apa kas digunakan selama periode tersebut?

Berapa perubahan saldo kas selama periode tersebut?

Glosarium Bab 1

Akuntansi: Sistem informasi yang mengidentifikasi, mencatat, dan mengkomunikasikan peristiwa ekonomi suatu organisasi kepada pengguna yang berkepentingan.

Aset: Sumber daya yang dimiliki oleh bisnis.

Audit: Pemeriksaan laporan keuangan oleh akuntan publik bersertifikat untuk menyatakan opini tentang kewajaran presentasinya.

Neraca: Laporan keuangan yang melaporkan aset, liabilitas, dan ekuitas pemilik pada tanggal tertentu.

Persamaan Akuntansi Dasar: Aset = Liabilitas + Ekuitas Pemilik.

Pembukuan: Bagian dari proses akuntansi yang hanya melibatkan pencatatan peristiwa ekonomi.

Penarikan: Pengambilan kas atau aset lain dari bisnis untuk keperluan pribadi pemilik.

Asumsi Entitas Ekonomi: Asumsi yang mengharuskan aktivitas entitas dipisahkan dari aktivitas pemiliknya dan semua entitas ekonomi lainnya.

Beban: Biaya aset yang dikonsumsi atau layanan yang digunakan dalam proses menghasilkan pendapatan.

Akuntansi Keuangan: Bidang akuntansi yang menyediakan informasi ekonomi dan keuangan untuk investor, kreditor, dan pengguna eksternal lainnya.

Laporan Laba Rugi: Laporan keuangan yang menyajikan pendapatan, beban, dan laba bersih atau rugi bersih perusahaan untuk periode waktu tertentu.

Investasi oleh Pemilik: Aset yang dimasukkan oleh pemilik ke dalam bisnis.

Liabilitas: Klaim kreditor terhadap total aset.

Akuntansi Manajerial: Bidang akuntansi yang menyediakan laporan internal untuk membantu pengguna membuat keputusan tentang perusahaan mereka.

Laba Bersih: Jumlah di mana pendapatan melebihi beban.

Rugi Bersih: Jumlah di mana beban melebihi pendapatan.

Ekuitas Pemilik: Klaim kepemilikan atas total aset.

Laporan Ekuitas Pemilik: Laporan keuangan yang merangkum perubahan ekuitas pemilik untuk periode waktu tertentu.

Akuntansi Swasta: Bidang akuntansi dalam perusahaan yang melibatkan kegiatan seperti akuntansi biaya, penganggaran, dan perencanaan pajak.

Relevansi: Informasi keuangan yang mampu membuat perbedaan dalam pengambilan keputusan.

Pendapatan: Peningkatan kotor dalam ekuitas pemilik yang dihasilkan dari aktivitas bisnis yang dilakukan untuk tujuan menghasilkan pendapatan.

Laporan Arus Kas: Laporan keuangan yang merangkum informasi tentang penerimaan dan pembayaran kas untuk periode waktu tertentu.

Transaksi: Peristiwa ekonomi bisnis yang dicatat oleh akuntan.

Ringkasan

Mengidentifikasi Aktivitas dan Pengguna Akuntansi

Akuntansi adalah sistem informasi yang mengidentifikasi, mencatat, dan mengkomunikasikan peristiwa ekonomi organisasi kepada pengguna yang berkepentingan. Pengguna utama dan penggunaan akuntansi meliputi manajemen, investor, kreditor, otoritas perpajakan, badan pengatur, pelanggan, dan serikat pekerja.

Persamaan Akuntansi

Persamaan akuntansi dasar adalah:

Aset = Liabilitas + Ekuitas Pemilik

Persamaan akuntansi yang diperluas adalah:

Aset = Liabilitas + Modal Pemilik − Penarikan Pemilik + Pendapatan – Beban

Analisis Dampak Transaksi Bisnis pada Persamaan Akuntansi

Setiap transaksi bisnis harus memiliki dua efek pada persamaan akuntansi, seperti peningkatan satu aset disertai penurunan aset lain atau peningkatan liabilitas atau ekuitas pemilik.

Laporan Arus Kas: Merangkum penerimaan dan pengeluaran kas untuk periode tertentu.

Deskripsi Empat Laporan Keuangan dan Cara Pembuatannya

Laporan Laba Rugi: Menyajikan pendapatan dan beban, serta laba bersih atau rugi bersih untuk periode tertentu.

Laporan Ekuitas Pemilik: Merangkum perubahan ekuitas pemilik selama periode tertentu.

Neraca: Melaporkan aset, liabilitas, dan ekuitas pemilik pada tanggal tertentu.

BAB 2

PROSES PENCATATAN

Jelaskan bagaimana akun, debit, dan kredit digunakan untuk mencatat transaksi bisnis.

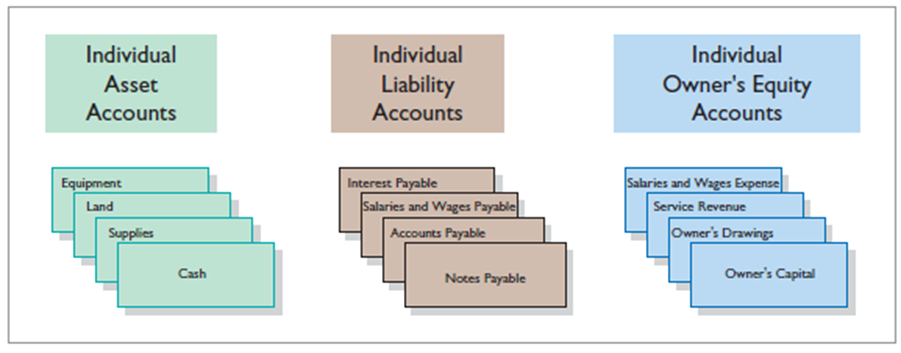

Akun

Akun adalah catatan akuntansi individual tentang peningkatan dan penurunan dalam aset, liabilitas, atau item ekuitas pemilik tertentu. Sebagai contoh, Softbyte (perusahaan yang dibahas di Bab 1) akan memiliki akun terpisah untuk Kas, Piutang Usaha, Hutang Usaha, Pendapatan Layanan, Beban Gaji dan Upah, dan seterusnya.

(Catat bahwa setiap kali kita merujuk pada akun tertentu, kita menggunakan huruf kapital pada nama akun tersebut.) Dalam bentuk paling sederhana, akun terdiri dari tiga bagian: (1) judul, (2) sisi kiri atau debit, dan (3) sisi kanan atau kredit. Karena format akun menyerupai huruf T, kita menyebutnya sebagai akun-T. Ilustrasi 2-1 menunjukkan bentuk dasar dari sebuah akun.

Debit dan Kredit

Istilah debit menunjukkan sisi kiri akun, sedangkan kredit menunjukkan sisi kanan. Keduanya biasa disingkat Dr. untuk debit dan Cr. untuk kredit. Debit dan kredit tidak berarti peningkatan atau penurunan, seperti yang sering dianggap. Kita menggunakan istilah debit dan kredit berulang kali dalam proses pencatatan untuk menggambarkan di mana entri dibuat dalam akun. Misalnya, tindakan memasukkan jumlah pada sisi kiri akun disebut mendebit akun. Membuat entri di sisi kanan disebut mengkredit akun.

Ketika membandingkan total dari kedua sisi, sebuah akun menunjukkan saldo debit jika total jumlah debit melebihi kredit. Sebuah akun menunjukkan saldo kredit jika jumlah kredit melebihi debit. Perhatikan posisi sisi debit dan sisi kredit pada Ilustrasi 2-1.

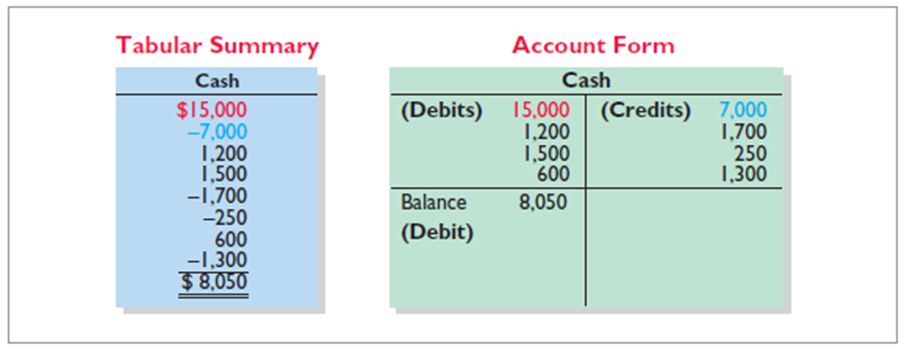

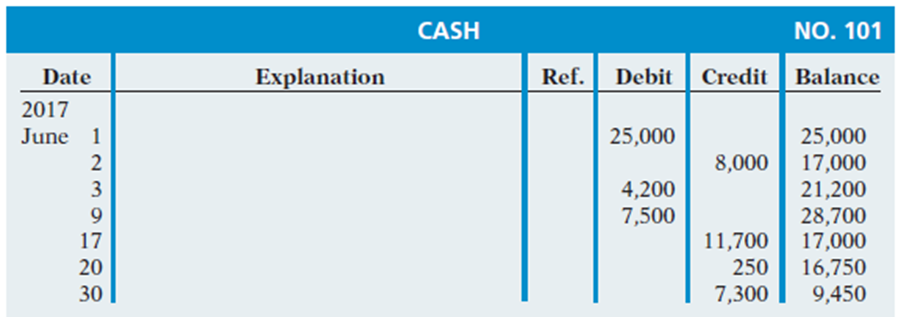

Prosedur pencatatan debit dan kredit dalam akun ditunjukkan dalam Ilustrasi 2-2 untuk transaksi yang memengaruhi akun Kas milik Softbyte. Data diambil dari kolom Kas dalam ringkasan tabel pada Ilustrasi 1-8.

Setiap item positif dalam ringkasan tabel mewakili penerimaan kas, sementara setiap jumlah negatif mewakili pembayaran kas. Perhatikan bahwa dalam bentuk akun, kita mencatat peningkatan kas sebagai debit dan penurunan kas sebagai kredit. Sebagai contoh, penerimaan kas sebesar $15.000 (dalam warna merah) didebit ke akun Kas, dan pembayaran kas sebesar $7.000 (dalam warna biru) dikredit ke akun Kas.

Memiliki peningkatan di satu sisi dan penurunan di sisi lainnya mengurangi kesalahan pencatatan dan membantu menentukan total dari masing-masing sisi akun serta saldo akun. Saldo ditentukan dengan menyesuaikan kedua sisi (mengurangi satu jumlah dari jumlah lainnya). Saldo akun, yaitu debit sebesar $8.050, menunjukkan bahwa Softbyte memiliki lebih banyak peningkatan daripada penurunan dalam kas sebesar $8.050. Dengan kata lain, Softbyte memulai dengan saldo nol dan sekarang memiliki $8.050 dalam akun Kas-nya.

Prosedur Debit dan Kredit

Pada Bab 1, Anda mempelajari dampak transaksi terhadap persamaan akuntansi dasar. Ingat bahwa setiap transaksi harus memengaruhi dua atau lebih akun agar persamaan akuntansi dasar tetap seimbang. Artinya, untuk setiap transaksi, debit harus sama dengan kredit. Kesetaraan antara debit dan kredit ini memberikan dasar untuk sistem entri ganda dalam pencatatan transaksi.

Dalam sistem entri ganda, efek ganda (dua sisi) dari setiap transaksi dicatat dalam akun yang sesuai. Sistem ini menyediakan metode logis untuk mencatat transaksi dan juga membantu memastikan keakuratan jumlah yang dicatat serta mendeteksi kesalahan. Jika setiap transaksi dicatat dengan debit dan kredit yang setara, jumlah total debit dalam akun harus sama dengan jumlah total kredit.

Aturan akuntansi untuk peristiwa tertentu terkadang berbeda antarnegara. Terlepas dari perbedaan tersebut, sistem akuntansi entri ganda adalah dasar dari sistem akuntansi di seluruh dunia.

Sistem entri ganda untuk memastikan keseimbangan persamaan akuntansi jauh lebih efisien dibandingkan dengan prosedur plus/minus yang digunakan di Bab 1. Pembahasan berikut ini mengilustrasikan prosedur debit dan kredit dalam sistem entri ganda.

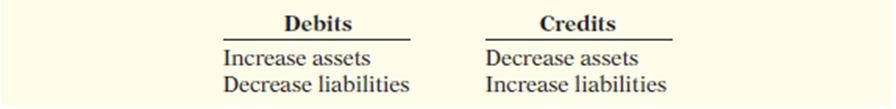

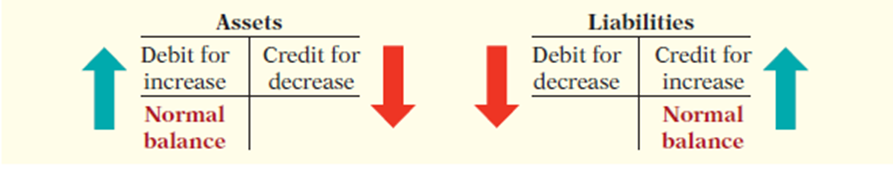

Prosedur Dr./Cr. untuk Aset dan Liabilitas

Dalam Ilustrasi 2-2 untuk Softbyte, peningkatan pada Kas—sebuah aset—dimasukkan di sisi kiri, sedangkan penurunan pada Kas dimasukkan di sisi kanan. Kita tahu bahwa kedua sisi persamaan dasar (Aset = Liabilitas + Ekuitas Pemilik) harus seimbang.

Oleh karena itu, peningkatan dan penurunan pada liabilitas harus dicatat berlawanan dengan peningkatan dan penurunan pada aset. Dengan demikian, peningkatan pada liabilitas harus dimasukkan di sisi kanan atau kredit, dan penurunan pada liabilitas harus dimasukkan di sisi kiri atau debit. Dampak debit dan kredit terhadap aset dan liabilitas dirangkum dalam Ilustrasi 2-3.

Akun aset biasanya menunjukkan saldo debit. Artinya, debit pada akun aset tertentu seharusnya melebihi kredit pada akun tersebut. Demikian pula, akun liabilitas biasanya menunjukkan saldo kredit. Artinya, kredit pada akun liabilitas seharusnya melebihi debit pada akun tersebut. Saldo normal suatu akun berada di sisi tempat peningkatan pada akun tersebut dicatat. Ilustrasi 2-4 menunjukkan saldo normal untuk aset dan liabilitas.

Mengetahui saldo normal dalam sebuah akun dapat membantu melacak kesalahan. Sebagai contoh, saldo kredit dalam akun aset seperti Tanah atau saldo debit dalam akun liabilitas seperti Gaji yang Harus Dibayar biasanya menunjukkan adanya kesalahan. Namun, kadang-kadang saldo yang tidak biasa bisa saja benar. Misalnya, akun Kas akan memiliki saldo kredit ketika perusahaan melebihi saldo banknya (misalnya, menulis cek yang “gagal cair”).

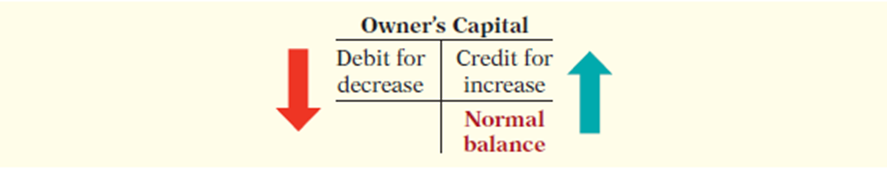

Prosedur Dr./Cr. untuk Ekuitas Pemilik

Seperti yang dijelaskan pada Bab 1, investasi pemilik dan pendapatan meningkatkan ekuitas pemilik. Penarikan dan beban menurunkan ekuitas pemilik. Perusahaan memiliki akun untuk masing-masing jenis transaksi ini.

Modal Pemilik

Investasi oleh pemilik dikreditkan ke akun Modal Pemilik. Kredit meningkatkan akun ini, dan debit menurunkannya. Ketika pemilik menginvestasikan kas ke dalam bisnis, perusahaan mendebit (menambah) Kas dan mengkredit (menambah) Modal Pemilik. Ketika investasi pemilik dalam bisnis berkurang, Modal Pemilik didebit (berkurang).

Ilustrasi 2-5 menunjukkan aturan debit dan kredit untuk akun Modal Pemilik.

Kita dapat menggambarkan saldo normal dalam akun Modal Pemilik sebagai berikut:

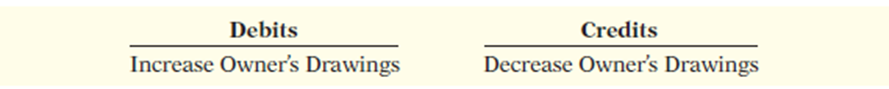

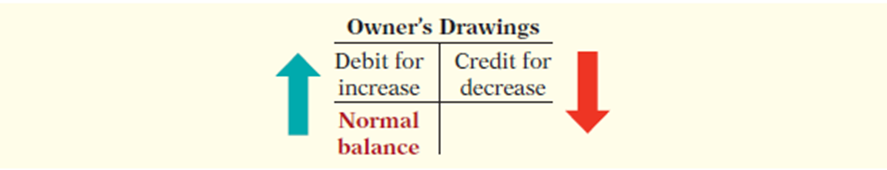

Penarikan Pemilik (Owner’s Drawings)

Pemilik dapat menarik kas atau aset lain untuk keperluan pribadi. Penarikan ini dapat didebit langsung ke akun Modal Pemilik untuk menunjukkan penurunan dalam ekuitas pemilik. Namun, lebih disarankan untuk menggunakan akun terpisah, yang disebut Penarikan Pemilik (Owner’s Drawings). Akun terpisah ini mempermudah penentuan total penarikan untuk setiap periode akuntansi. Akun Penarikan Pemilik bertambah dengan debit dan berkurang dengan kredit. Biasanya, akun penarikan akan memiliki saldo debit.

Ilustrasi 2-7 menunjukkan aturan debit dan kredit untuk akun Penarikan Pemilik.

Kita dapat menggambarkan saldo normal sebagai berikut:

Akun Penarikan Pemilik mengurangi ekuitas pemilik. Akun ini bukan akun laporan laba rugi seperti pendapatan dan beban.

Pendapatan dan Beban

Tujuan memperoleh pendapatan adalah untuk memberikan manfaat bagi pemilik bisnis. Ketika perusahaan mengakui pendapatan, ekuitas pemilik meningkat. Oleh karena itu, efek debit dan kredit pada akun pendapatan sama seperti pada akun Modal Pemilik. Artinya, akun pendapatan bertambah dengan kredit dan berkurang dengan debit.

Beban memiliki efek sebaliknya. Beban menurunkan ekuitas pemilik. Karena beban menurunkan laba bersih dan pendapatan meningkatkannya, logis jika sisi peningkatan dan penurunan pada akun beban berlawanan dengan akun pendapatan. Dengan demikian, akun beban bertambah dengan debit dan berkurang dengan kredit.

Ilustrasi 2-9 menunjukkan aturan debit dan kredit untuk akun pendapatan dan beban.

Kredit pada akun pendapatan seharusnya melebihi debit, sedangkan debit pada akun beban seharusnya melebihi kredit. Dengan demikian, akun pendapatan biasanya menunjukkan saldo kredit, dan akun beban biasanya menunjukkan saldo debit. Ilustrasi 2-10 menunjukkan saldo normal untuk akun pendapatan dan beban.

Ringkasan Aturan Debit/Kredit

Ilustrasi 2-11 menampilkan ringkasan aturan debit/kredit dan dampaknya pada setiap jenis akun. Pelajari diagram ini dengan seksama; ini akan membantu Anda memahami dasar-dasar sistem entri ganda.

Penggunaan Jurnal dalam Proses Pencatatan

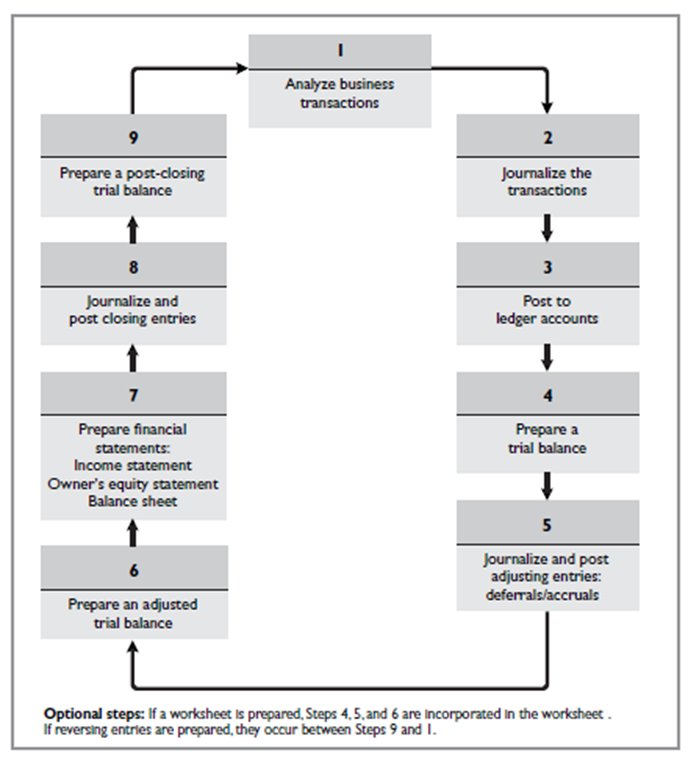

Langkah-langkah dalam Proses Pencatatan

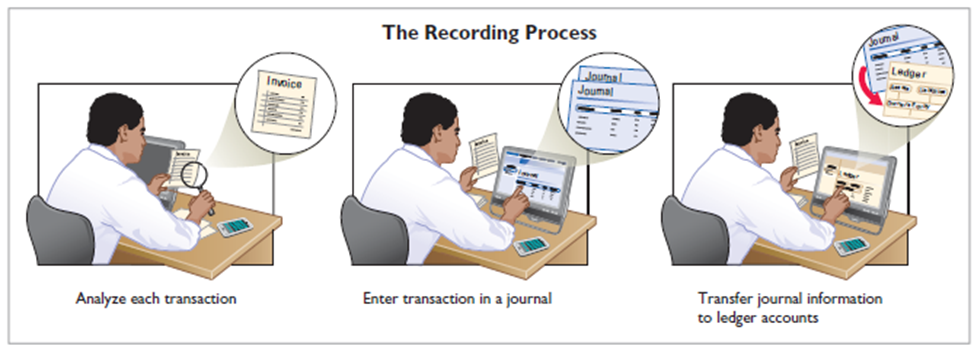

Meskipun mungkin untuk memasukkan informasi transaksi langsung ke dalam akun tanpa menggunakan jurnal, hanya sedikit bisnis yang melakukannya. Hampir setiap bisnis menggunakan tiga langkah dasar dalam proses pencatatan:

Menganalisis setiap transaksi untuk melihat pengaruhnya pada akun.

Memasukkan informasi transaksi ke dalam jurnal.

Memindahkan informasi dari jurnal ke akun yang sesuai di buku besar.

Proses pencatatan dimulai dengan transaksi. Dokumen bisnis, seperti tanda terima penjualan, cek, atau tagihan, memberikan bukti adanya transaksi. Perusahaan menganalisis bukti ini untuk menentukan dampak transaksi pada akun tertentu. Setelah itu, perusahaan memasukkan transaksi tersebut ke dalam jurnal. Terakhir, perusahaan memindahkan entri jurnal ke akun-akun yang ditunjuk di buku besar. Ilustrasi 2-12 menunjukkan proses pencatatan ini.

Langkah-langkah dalam Proses Pencatatan

Langkah-langkah dalam proses pencatatan ini terjadi secara berulang. Pada Bab 1, kita telah mengilustrasikan langkah pertama, yaitu analisis transaksi, dan akan memberikan contoh lebih lanjut dalam bab ini dan bab-bab berikutnya. Dua langkah lainnya dalam proses pencatatan akan dijelaskan di bagian berikutnya.

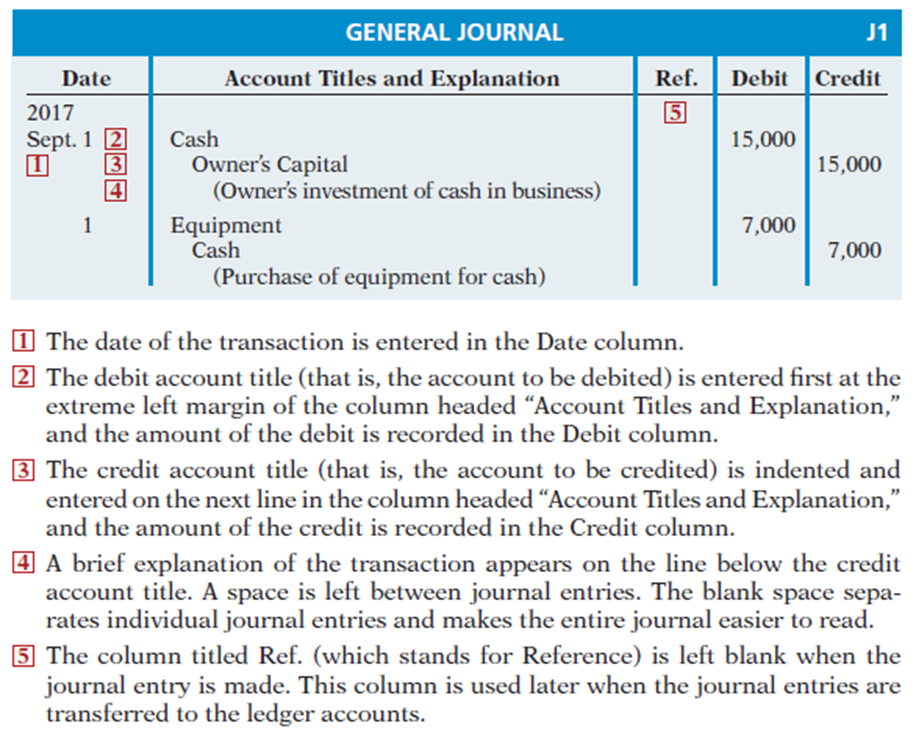

Jurnal

Perusahaan mencatat transaksi awal dalam urutan kronologis (urutan terjadinya transaksi). Oleh karena itu, jurnal disebut sebagai buku pencatatan asli. Untuk setiap transaksi, jurnal menunjukkan efek debit dan kredit pada akun tertentu.

Perusahaan mungkin menggunakan berbagai jenis jurnal, tetapi setiap perusahaan memiliki bentuk jurnal paling dasar, yaitu jurnal umum. Biasanya, jurnal umum memiliki kolom untuk tanggal, judul akun dan penjelasan, referensi, serta dua kolom jumlah. Lihat format jurnal dalam Ilustrasi 2-13 (di bawah). Setiap kali kita menggunakan istilah “jurnal” dalam buku ini, yang dimaksud adalah jurnal umum kecuali dinyatakan sebaliknya. Jurnal memberikan kontribusi signifikan dalam proses pencatatan:

Mengungkapkan dalam satu tempat efek lengkap dari suatu transaksi.

Menyediakan catatan kronologis dari transaksi.

Membantu mencegah atau menemukan kesalahan karena jumlah debit dan kredit untuk setiap entri dapat dibandingkan dengan mudah.

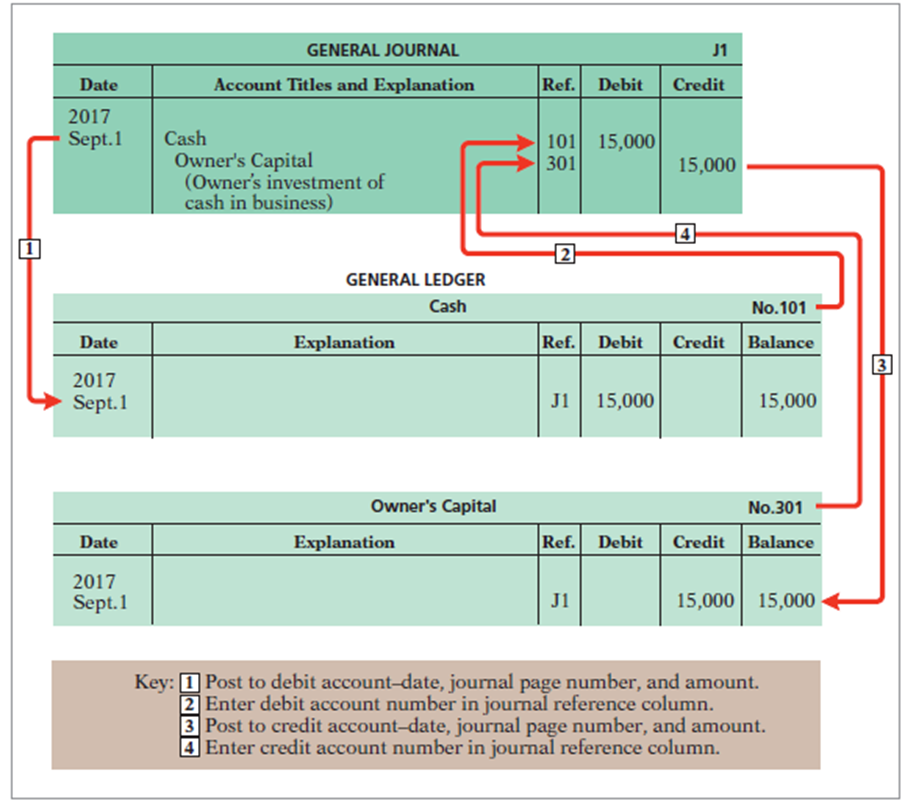

Penjurnalan (Journalizing)

Memasukkan data transaksi ke dalam jurnal dikenal sebagai penjurnalan. Perusahaan membuat entri jurnal terpisah untuk setiap transaksi. Entri lengkap terdiri dari (1) tanggal transaksi, (2) akun dan jumlah yang didebit dan dikredit, serta (3) penjelasan singkat tentang transaksi.

Ilustrasi 2-13 menunjukkan teknik penjurnalan menggunakan dua transaksi pertama dari Softbyte. Ingat bahwa pada 1 September, Ray Neal menginvestasikan $15.000 tunai ke dalam bisnis, dan Softbyte membeli peralatan komputer seharga $7.000 tunai. Nomor J1 menunjukkan bahwa kedua entri ini dicatat pada halaman pertama jurnal. Ilustrasi 2-13 menunjukkan format standar entri jurnal untuk kedua transaksi ini. (Angka-angka dalam kotak sesuai dengan penjelasan pada daftar di bawah ilustrasi.)

Penting untuk menggunakan judul akun yang benar dan spesifik dalam penjurnalan. Judul akun yang salah akan menyebabkan laporan keuangan yang tidak akurat. Namun, terdapat fleksibilitas awal dalam memilih judul akun. Kriteria utama adalah setiap judul harus secara tepat menggambarkan isi akun tersebut. Setelah perusahaan memilih judul tertentu, semua transaksi terkait di masa depan harus dicatat di bawah judul akun tersebut.

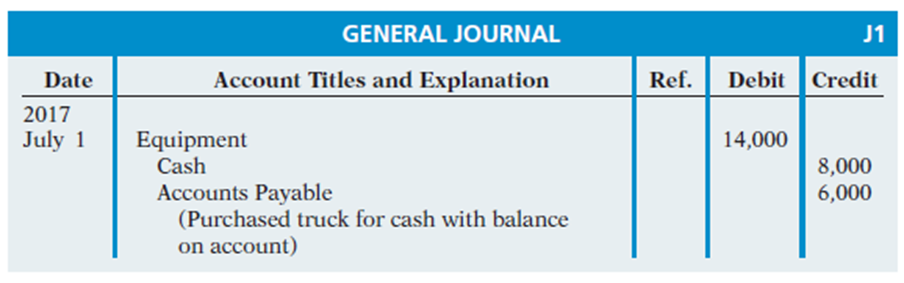

Entri Sederhana dan Majemuk

Beberapa entri hanya melibatkan dua akun, satu debit dan satu kredit. (Lihat, misalnya, entri dalam Ilustrasi 2-13.) Jenis entri ini disebut entri sederhana.

Namun, beberapa transaksi memerlukan lebih dari dua akun dalam penjurnalan. Entri yang memerlukan tiga atau lebih akun disebut entri majemuk. Sebagai ilustrasi, misalkan pada 1 Juli, Butler Company membeli truk pengiriman senilai $14.000. Perusahaan membayar $8.000 tunai sekarang dan menyetujui untuk membayar sisa $6.000 secara kredit (akan dibayar kemudian). Entri majemuknya adalah sebagai berikut.

Buku Besar dan Posting dalam Proses Pencatatan

Buku Besar

Kelompok akun lengkap yang dipelihara oleh sebuah perusahaan disebut buku besar. Buku besar menyediakan saldo di setiap akun dan melacak perubahan pada saldo tersebut.

Perusahaan mungkin menggunakan berbagai jenis buku besar, tetapi setiap perusahaan memiliki buku besar umum. Buku besar umum berisi semua akun aset, liabilitas, dan ekuitas pemilik, seperti yang ditunjukkan dalam Ilustrasi 2-15 untuk J. Lind Company.

Perusahaan mengatur buku besar dalam urutan yang sama dengan penyajian akun dalam laporan keuangan, dimulai dengan akun-akun dalam neraca.

Pertama adalah akun aset, diikuti oleh akun liabilitas, modal pemilik, penarikan pemilik, pendapatan, dan beban. Setiap akun diberi nomor untuk mempermudah identifikasi.

Buku besar menyediakan saldo di setiap akun. Misalnya, akun Kas menunjukkan jumlah kas yang tersedia untuk memenuhi kewajiban saat ini. Akun Piutang Usaha menunjukkan jumlah yang harus diterima dari pelanggan. Akun Hutang Usaha menunjukkan jumlah yang harus dibayar kepada kreditor.

Bentuk Standar Akun

Bentuk akun T sederhana yang digunakan dalam buku teks akuntansi seringkali sangat berguna untuk tujuan ilustrasi. Namun, dalam praktiknya, bentuk akun yang digunakan dalam buku besar jauh lebih terstruktur. Ilustrasi 2-16 menunjukkan bentuk tipikal, menggunakan data asumsi dari akun kas.

Format ini disebut bentuk akun tiga kolom karena memiliki tiga kolom angka—debit, kredit, dan saldo. Saldo dalam akun ditentukan setelah setiap transaksi. Perusahaan menggunakan ruang penjelasan dan kolom referensi untuk memberikan informasi khusus tentang transaksi tersebut.

Posting

Memindahkan entri jurnal ke akun-akun dalam buku besar disebut posting. Tahap ini dalam proses pencatatan mengumpulkan efek dari transaksi yang dijurnal ke dalam akun-akun individual. Proses posting melibatkan langkah-langkah berikut:

Di buku besar, pada kolom yang sesuai dari akun yang didebit, masukkan tanggal, halaman jurnal, dan jumlah debit yang tercantum di jurnal.

Di kolom referensi jurnal, tuliskan nomor akun tempat jumlah debit diposting.

Di buku besar, pada kolom yang sesuai dari akun yang dikredit, masukkan tanggal, halaman jurnal, dan jumlah kredit yang tercantum di jurnal.

Di kolom referensi jurnal, tuliskan nomor akun tempat jumlah kredit diposting.

Ilustrasi 2-17 menunjukkan keempat langkah ini menggunakan entri jurnal pertama Softbyte. Angka-angka dalam kotak menunjukkan urutan langkah-langkahnya.

Posting

Posting harus dilakukan dalam urutan kronologis. Artinya, perusahaan harus memposting semua debit dan kredit dari satu entri jurnal sebelum melanjutkan ke entri jurnal berikutnya. Posting harus dilakukan secara tepat waktu agar buku besar selalu diperbarui.

Kolom referensi akun dalam buku besar menunjukkan halaman jurnal tempat transaksi diposting. Ruang penjelasan dalam akun buku besar jarang digunakan karena penjelasan transaksi sudah tercantum di jurnal.

Bagan Akun

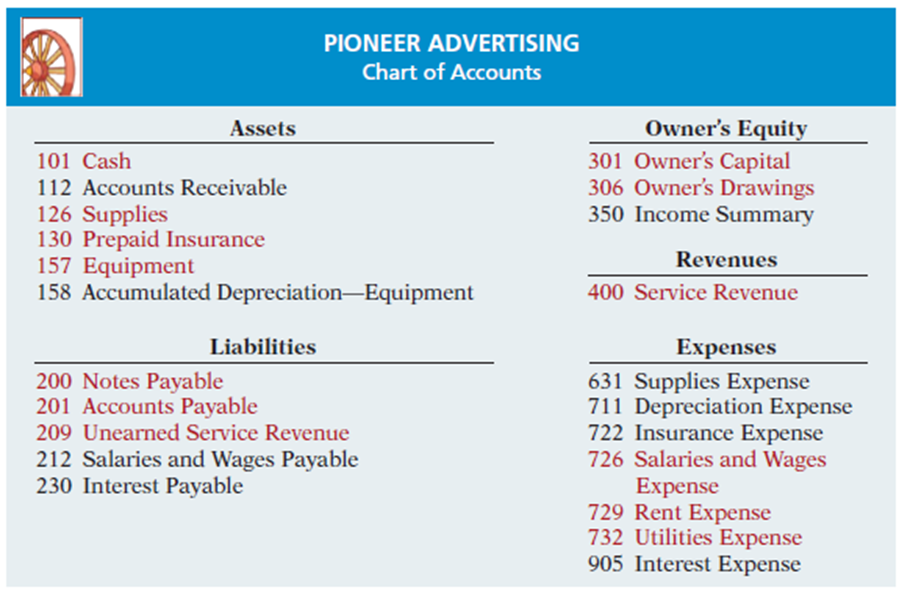

Jumlah dan jenis akun berbeda untuk setiap perusahaan. Jumlah akun bergantung pada detail yang diinginkan oleh manajemen. Misalnya, manajemen suatu perusahaan mungkin ingin memiliki satu akun untuk semua jenis biaya utilitas, sedangkan perusahaan lain mungkin menyimpan akun biaya terpisah untuk setiap jenis utilitas seperti gas, listrik, dan air. Demikian pula, perusahaan kecil seperti Softbyte akan memiliki lebih sedikit akun dibandingkan dengan perusahaan besar seperti Dell. Softbyte mungkin dapat mengelola dan melaporkan kegiatannya dalam 20 hingga 30 akun, sedangkan Dell mungkin memerlukan ribuan akun untuk melacak aktivitasnya di seluruh dunia.

Sebagian besar perusahaan memiliki bagan akun. Bagan ini mencantumkan akun dan nomor akun yang mengidentifikasi lokasi mereka dalam buku besar. Sistem penomoran yang mengidentifikasi akun biasanya dimulai dengan akun-akun neraca dan diikuti dengan akun-akun laporan laba rugi.

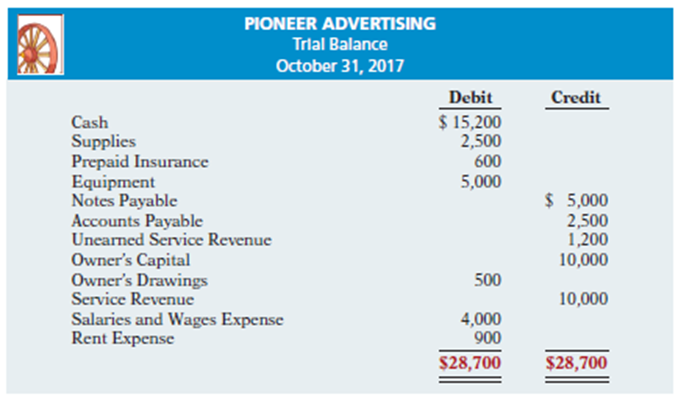

Dalam bab ini dan dua bab berikutnya, kami akan menjelaskan akuntansi untuk Pioneer Advertising (sebuah perusahaan jasa). Akun 101–199 menunjukkan akun aset; 200–299 menunjukkan liabilitas; 301–350 menunjukkan akun ekuitas pemilik; 400–499 pendapatan; 601–799 beban; 800–899 pendapatan lain-lain; dan 900–999 beban lain-lain.

Ilustrasi 2-18 menunjukkan bagan akun Pioneer. Akun yang dicantumkan dalam warna merah digunakan dalam bab ini; akun yang ditampilkan dalam warna hitam dijelaskan dalam bab-bab selanjutnya.

Anda akan melihat adanya celah dalam sistem penomoran pada bagan akun Pioneer. Perusahaan meninggalkan celah ini untuk memungkinkan penambahan akun baru sesuai kebutuhan selama masa hidup bisnis.

Ilustrasi Proses Pencatatan

Ilustrasi 2-19 hingga 2-28 (halaman 61–65) menunjukkan langkah-langkah dasar dalam proses pencatatan, menggunakan transaksi bulan Oktober dari Pioneer Advertising. Periode akuntansi Pioneer adalah satu bulan. Dalam ilustrasi ini, analisis dasar, analisis persamaan, dan analisis debit-kredit dilakukan sebelum entri jurnal dan posting setiap transaksi. Untuk kesederhanaan, kami menggunakan bentuk akun-T untuk menunjukkan posting alih-alih bentuk akun standar.

Pelajari analisis transaksi ini dengan cermat. Tujuan analisis transaksi adalah untuk mengidentifikasi jenis akun yang terlibat dan kemudian menentukan apakah akun tersebut perlu didebit atau dikredit. Anda harus selalu melakukan jenis analisis ini sebelum membuat entri jurnal. Melakukannya akan membantu Anda memahami entri jurnal yang dibahas dalam bab ini serta entri jurnal yang lebih kompleks di bab-bab selanjutnya.

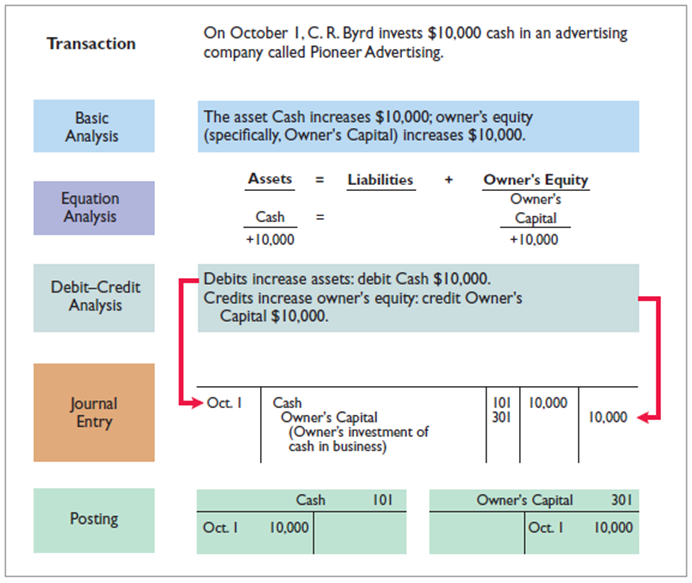

Investasi Kas oleh Pemilik

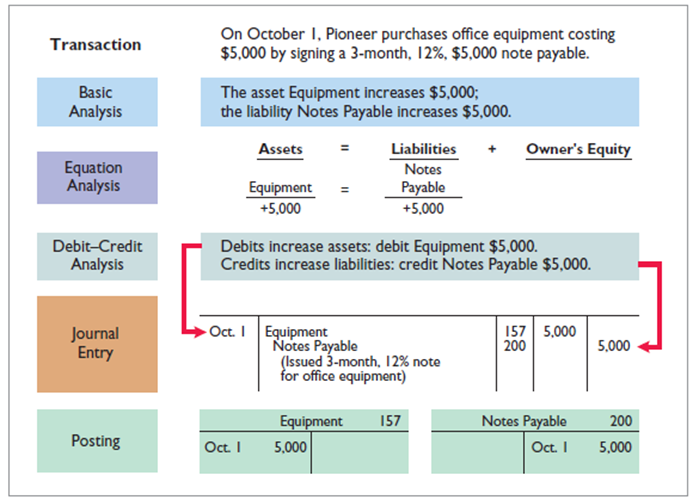

Pembelian peralatan kantor

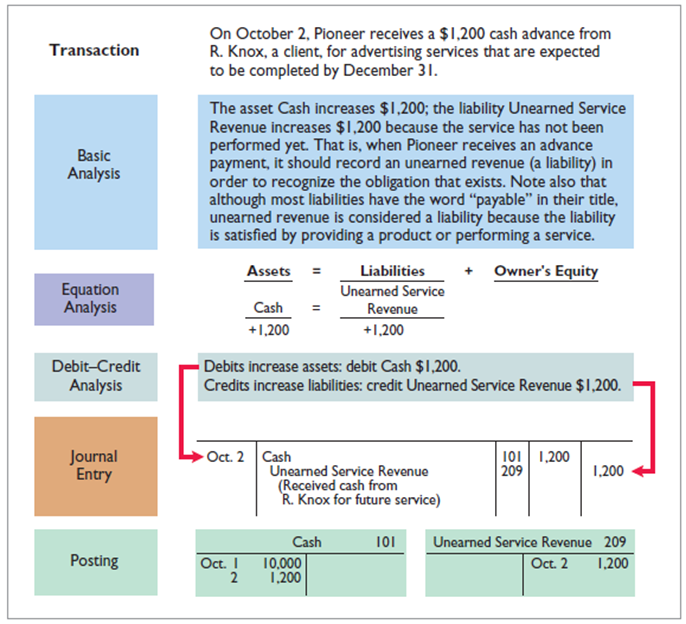

Penerimaan kas untuk jasa di masa depan

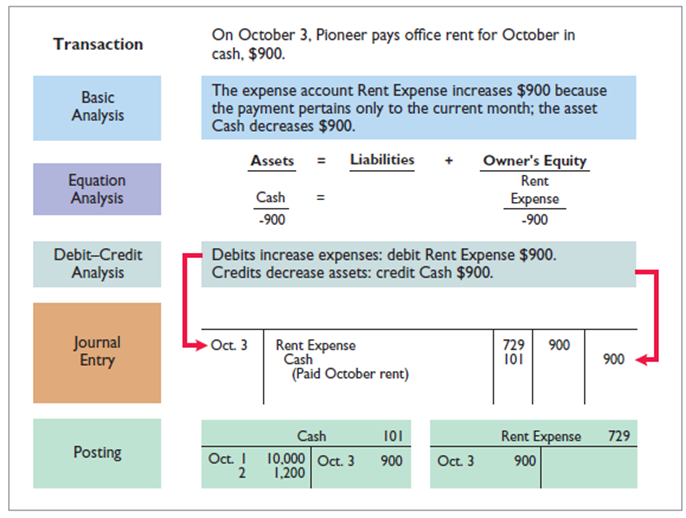

Pembayaran sewa bulanan

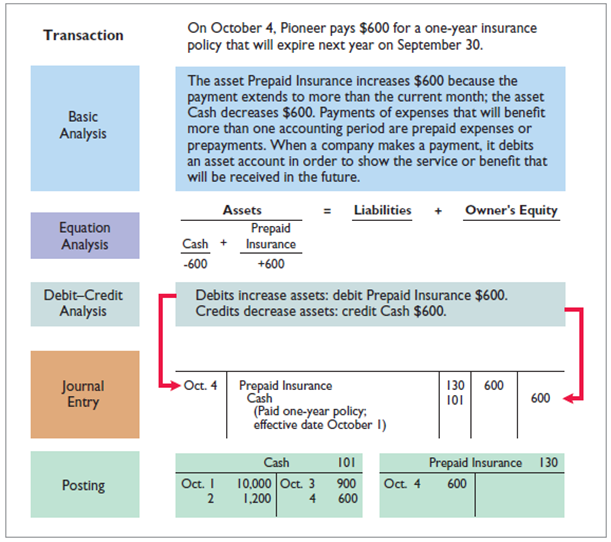

Pembayaran asuransi

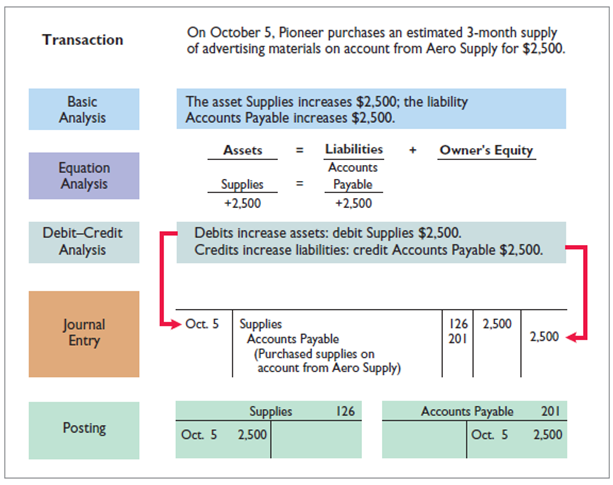

Pembelian perlengkapan dengan cara utang

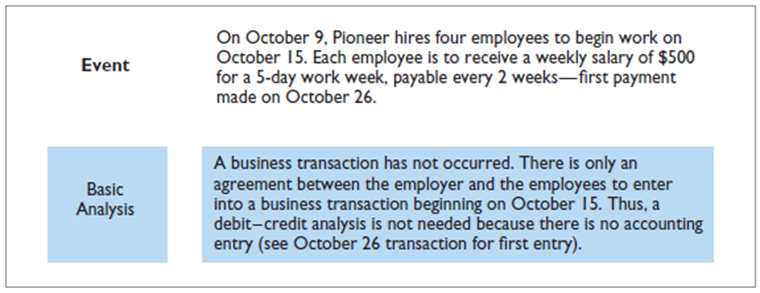

Perekrutan pegawai

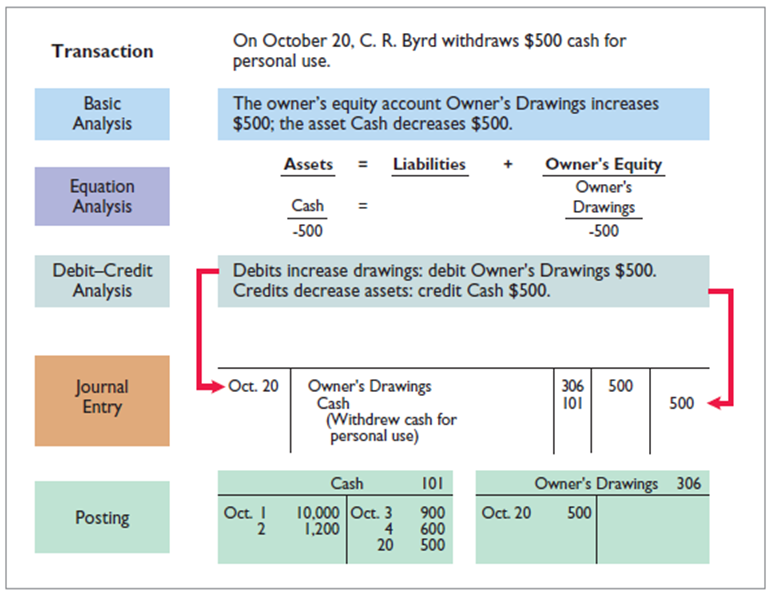

Penarikan kas oleh pemilik

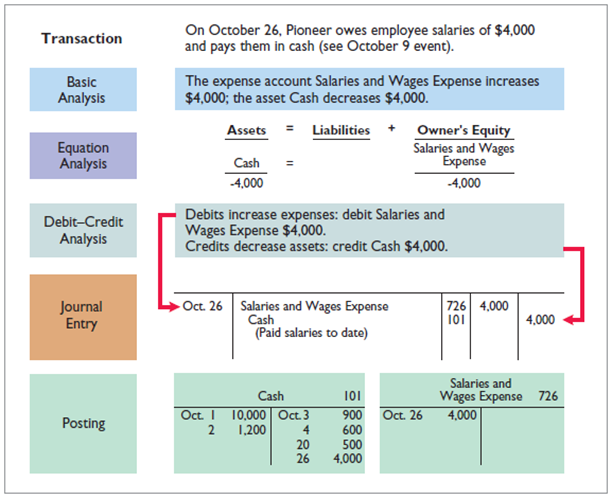

Pembayaran gaji

Penerimaan kas atas jasa

Ringkasan Ilustrasi Penjurnalan dan Posting

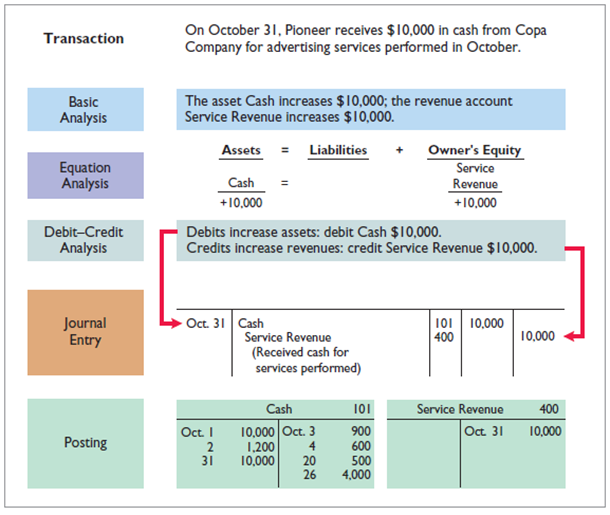

Ilustrasi 2-29 menunjukkan jurnal untuk Pioneer Advertising pada bulan Oktober.

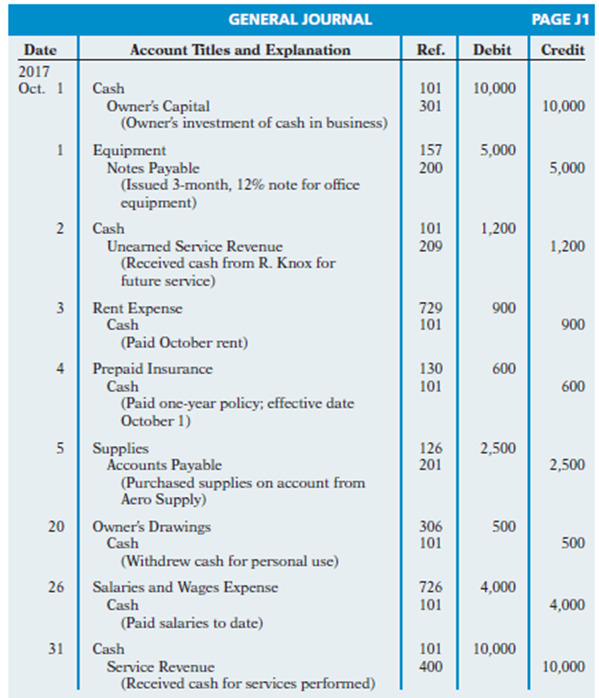

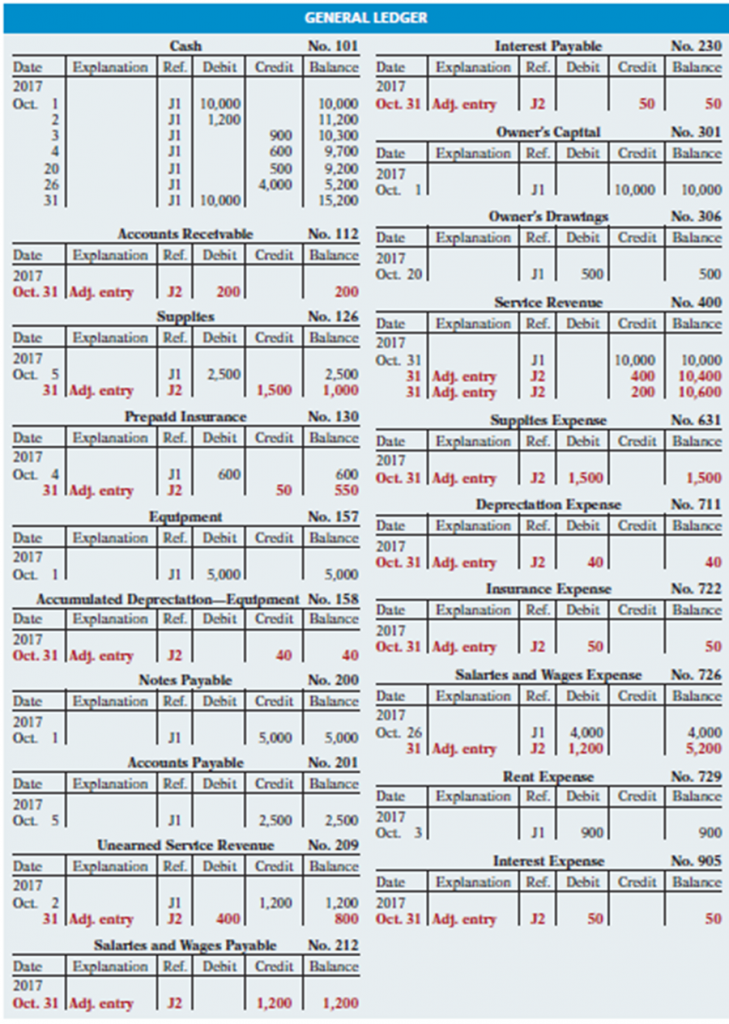

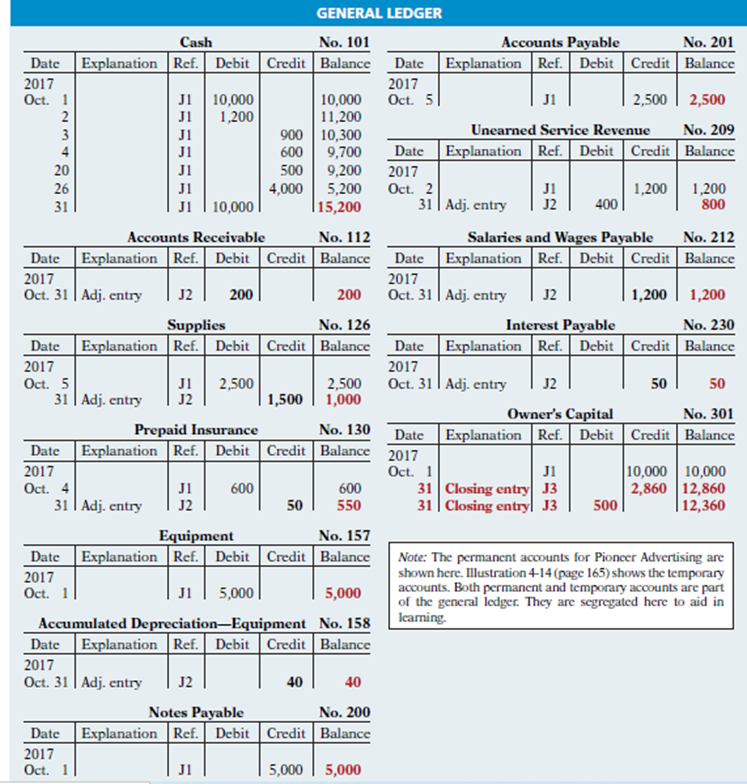

Berikut ini buku besarnya:

Ikuti langkah-langkah ini:

Tentukan jenis akun yang terlibat.

Tentukan item mana yang meningkat atau menurun dan sebesar apa.

Terjemahkan peningkatan dan penurunan menjadi debit dan kredit.

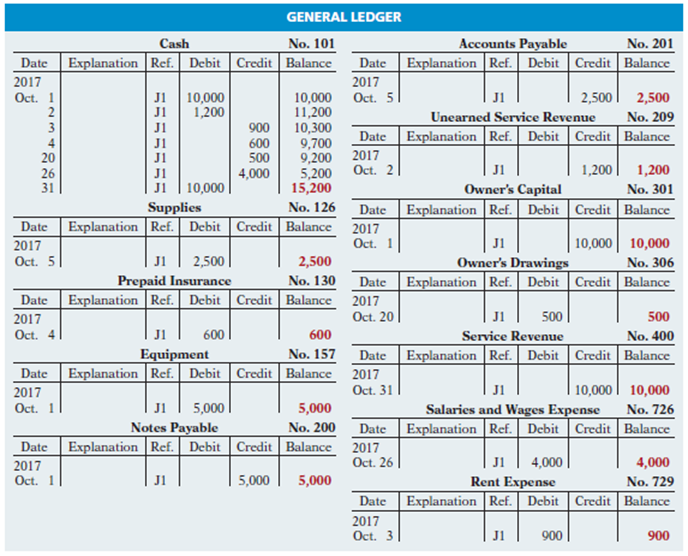

Menyusun Neraca Saldo

Neraca saldo adalah daftar akun beserta saldo-saldonya pada waktu tertentu. Biasanya, perusahaan menyusun neraca saldo di akhir periode akuntansi. Mereka mencantumkan akun sesuai urutan di buku besar. Saldo debit muncul di kolom kiri dan saldo kredit di kolom kanan.

Neraca saldo membuktikan kesetaraan matematis antara debit dan kredit setelah posting. Dalam sistem entri ganda, kesetaraan ini terjadi ketika jumlah saldo akun debit sama dengan jumlah saldo akun kredit. Neraca saldo juga dapat membantu menemukan kesalahan dalam penjurnalan dan posting. Misalnya, neraca saldo mungkin telah mendeteksi kesalahan di MF Global yang dibahas dalam Cerita Fitur. Selain itu, neraca saldo berguna dalam penyusunan laporan keuangan, seperti yang akan dijelaskan di dua bab berikutnya.

Langkah-langkah untuk menyusun neraca saldo adalah:

Daftar judul akun dan saldo mereka di kolom debit atau kredit yang sesuai.

Jumlahkan kolom debit dan kredit.

Buktikan kesetaraan kedua kolom tersebut.

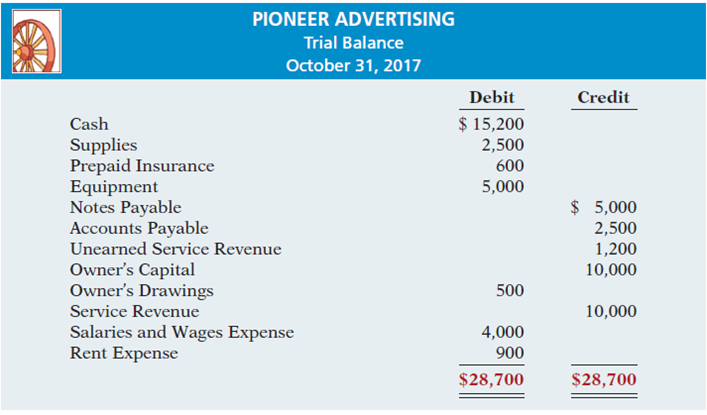

Ilustrasi 2-31 menunjukkan neraca saldo yang disusun dari buku besar Pioneer Advertising. Perhatikan bahwa total debit sama dengan total kredit.

Neraca Saldo

Neraca saldo adalah langkah penting untuk mengungkapkan beberapa jenis kesalahan. Misalnya, jika hanya bagian debit dari sebuah entri jurnal yang diposting, neraca saldo akan mengungkapkan kesalahan ini.

Keterbatasan Neraca Saldo

Namun, neraca saldo tidak menjamin bebas dari kesalahan pencatatan. Banyak kesalahan mungkin masih ada meskipun total kolom debit dan kredit pada neraca saldo sudah seimbang. Misalnya, neraca saldo dapat tetap seimbang meskipun:

Sebuah transaksi tidak dijurnal.

Entri jurnal yang benar tidak diposting.

Entri jurnal diposting dua kali.

Akun yang salah digunakan dalam penjurnalan atau posting.

Terjadi kesalahan pengimbangan dalam pencatatan jumlah transaksi.

Selama debit dan kredit yang sama diposting, meskipun ke akun yang salah atau dengan jumlah yang salah, total debit akan tetap sama dengan total kredit. Neraca saldo tidak membuktikan bahwa semua transaksi telah dicatat atau bahwa buku besar bebas dari kesalahan.

Menemukan Kesalahan

Kesalahan dalam neraca saldo biasanya diakibatkan oleh kesalahan matematika, posting yang salah, atau kesalahan penyalinan data. Apa yang harus dilakukan jika Anda menghadapi neraca saldo yang tidak seimbang? Pertama, tentukan selisih jumlah antara dua kolom neraca saldo. Setelah jumlah ini diketahui, langkah-langkah berikut dapat membantu:

Jika kesalahan sebesar $1, $10, $100, atau $1.000, ulangi penjumlahan kolom-kolom neraca saldo dan hitung ulang saldo akun.

Jika kesalahan dapat dibagi 2, periksa apakah ada saldo sebesar setengah kesalahan yang tercatat di kolom yang salah.

Jika kesalahan dapat dibagi 9, telusuri kembali saldo akun pada neraca saldo untuk melihat apakah ada yang salah salin dari buku besar. Misalnya, jika saldo adalah $12 dan dicatat sebagai $21, terjadi kesalahan sebesar $9. Membalikkan urutan angka disebut kesalahan transposisi.

Jika kesalahan tidak dapat dibagi 2 atau 9, periksa apakah ada saldo akun yang sebesar jumlah kesalahan yang dihilangkan dari neraca saldo, dan periksa jurnal untuk melihat apakah posting jumlah tersebut terlewat.

Glosarium Bab 2:

Akun: Catatan peningkatan dan penurunan pada item aset, liabilitas, atau ekuitas pemilik tertentu.

Bagan Akun: Daftar akun dan nomor akun yang mengidentifikasi lokasi mereka dalam buku besar.

Entri Majemuk: Entri jurnal yang melibatkan tiga atau lebih akun.

Kredit: Sisi kanan akun.

Debit: Sisi kiri akun.

Sistem Entri Ganda: Sistem yang mencatat efek ganda dari setiap transaksi di akun yang sesuai.

Jurnal Umum: Bentuk jurnal paling dasar.

Buku Besar Umum: Buku besar yang berisi semua akun aset, liabilitas, dan ekuitas pemilik.

Jurnal: Catatan akuntansi tempat transaksi dicatat pertama kali secara kronologis.

Penjurnalan: Memasukkan data transaksi ke dalam jurnal.

Buku Besar: Kelompok akun lengkap yang dipelihara oleh perusahaan.

Saldo Normal: Saldo akun pada sisi tempat peningkatan dicatat.

Posting: Prosedur pemindahan entri jurnal ke akun dalam buku besar.

Entri Sederhana: Entri jurnal yang melibatkan hanya dua akun.

Akun-T: Bentuk dasar dari akun.

Bentuk Akun Tiga Kolom: Bentuk dengan kolom untuk debit, kredit, dan saldo dalam akun.

Neraca Saldo: Daftar akun dan saldo-saldo mereka pada waktu tertentu.

Ringkasan Bab 2:

Deskripsi Penggunaan Akun, Debit, dan Kredit dalam Pencatatan Transaksi Bisnis.

Akun adalah catatan peningkatan dan penurunan dalam item aset, liabilitas, dan ekuitas pemilik. Istilah debit dan kredit sinonim dengan kiri dan kanan. Aset, penarikan, dan beban bertambah dengan debit dan berkurang dengan kredit. Liabilitas, modal pemilik, dan pendapatan bertambah dengan kredit dan berkurang dengan debit.

Menjelaskan Penggunaan Jurnal dalam Proses Pencatatan.

Langkah dasar dalam proses pencatatan adalah (a) menganalisis setiap transaksi untuk melihat pengaruhnya pada akun, (b) memasukkan informasi transaksi ke dalam jurnal, dan (c) memindahkan informasi dari jurnal ke akun yang sesuai dalam buku besar. Jurnal (a) mengungkapkan efek lengkap suatu transaksi dalam satu tempat, (b) menyediakan catatan kronologis dari transaksi, dan (c) mencegah atau menemukan kesalahan karena jumlah debit dan kredit dapat dengan mudah dibandingkan.

Menjelaskan Bagaimana Buku Besar dan Posting Membantu dalam Proses Pencatatan.

Buku besar adalah kumpulan akun yang dipelihara oleh perusahaan. Buku besar menyediakan saldo di setiap akun dan melacak perubahan saldo tersebut. Posting adalah pemindahan entri jurnal ke akun-akun dalam buku besar. Tahap ini dalam proses pencatatan mengakumulasi efek dari transaksi yang dijurnal ke dalam akun individual.

Menyusun Neraca Saldo.

Neraca saldo adalah daftar akun dan saldo-saldo mereka pada waktu tertentu. Tujuan utamanya adalah membuktikan kesetaraan debit dan kredit setelah posting. Neraca saldo juga membantu menemukan kesalahan dalam penjurnalan dan posting serta berguna dalam penyusunan laporan keuangan.

BAB 3

PENYESUAIAN AKUN

Menjelaskan Basis Akrual Akuntansi dan Alasan untuk Entri Penyesuaian

Jika kita bisa menunggu sampai perusahaan mengakhiri operasinya untuk menyiapkan laporan keuangan, tidak diperlukan penyesuaian apa pun. Pada saat itu, kita bisa dengan mudah menentukan neraca akhir dan jumlah pendapatan seumur hidup yang diperoleh perusahaan. Namun, sebagian besar perusahaan membutuhkan umpan balik segera tentang kinerja mereka. Misalnya, manajemen biasanya menginginkan laporan keuangan bulanan.

Layanan Pajak Internal (IRS) mengharuskan semua bisnis untuk mengajukan pengembalian pajak tahunan. Oleh karena itu, akuntan membagi masa ekonomi bisnis menjadi periode waktu buatan. Asumsi yang nyaman ini disebut asumsi periode waktu.

Banyak transaksi bisnis memengaruhi lebih dari satu periode waktu ini. Misalnya, pesawat yang dibeli oleh Southwest Airlines lima tahun lalu masih digunakan hingga saat ini. Kita harus menentukan relevansi setiap transaksi bisnis dengan periode akuntansi tertentu. (Berapa bagian biaya pesawat yang berkontribusi pada operasional tahun ini?)

Akuntansi Basis Akrual vs. Basis Kas

Apa yang akan Anda pelajari dalam bab ini adalah akuntansi basis akrual. Di bawah basis akrual, perusahaan mencatat transaksi yang mengubah laporan keuangan perusahaan pada periode ketika peristiwa tersebut terjadi. Misalnya, menggunakan basis akrual untuk menentukan laba bersih berarti perusahaan mengakui pendapatan saat mereka memberikan layanan (bukan ketika mereka menerima kas). Ini juga berarti mengakui beban saat ditanggung (bukan saat dibayar). Sebaliknya, dalam akuntansi basis kas, perusahaan mencatat pendapatan ketika mereka menerima kas. Mereka mencatat beban saat mengeluarkan kas. Basis kas tampak menarik karena kesederhanaannya, tetapi sering kali menghasilkan laporan keuangan yang menyesatkan. Basis kas gagal mencatat pendapatan bagi perusahaan yang telah memberikan layanan tetapi belum menerima kas. Akibatnya, basis kas tidak mencocokkan beban dengan pendapatan.

Oleh karena itu, akuntansi basis akrual sesuai dengan prinsip akuntansi yang diterima secara umum (GAAP). Namun, individu dan beberapa perusahaan kecil menggunakan basis kas. Basis kas dibenarkan untuk bisnis kecil karena mereka sering memiliki sedikit piutang dan utang. Perusahaan menengah dan besar menggunakan akuntansi basis akrual.

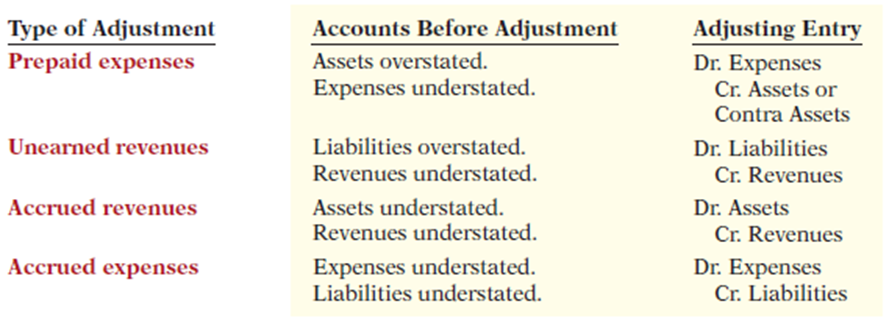

Jenis Entri Penyesuaian

Entri penyesuaian diklasifikasikan sebagai penangguhan atau akrual. Seperti yang ditunjukkan dalam Ilustrasi 3-2, masing-masing kategori ini memiliki dua subkategori.

Penangguhan:

Beban Dibayar di Muka: Beban yang dibayar tunai sebelum digunakan atau dikonsumsi.

Pendapatan Diterima di Muka: Kas yang diterima sebelum layanan diberikan.

Akrual:

Pendapatan Akrual: Pendapatan untuk layanan yang diberikan tetapi belum diterima dalam bentuk kas atau dicatat.

Beban Akrual: Beban yang ditanggung tetapi belum dibayar dalam bentuk kas atau dicatat.

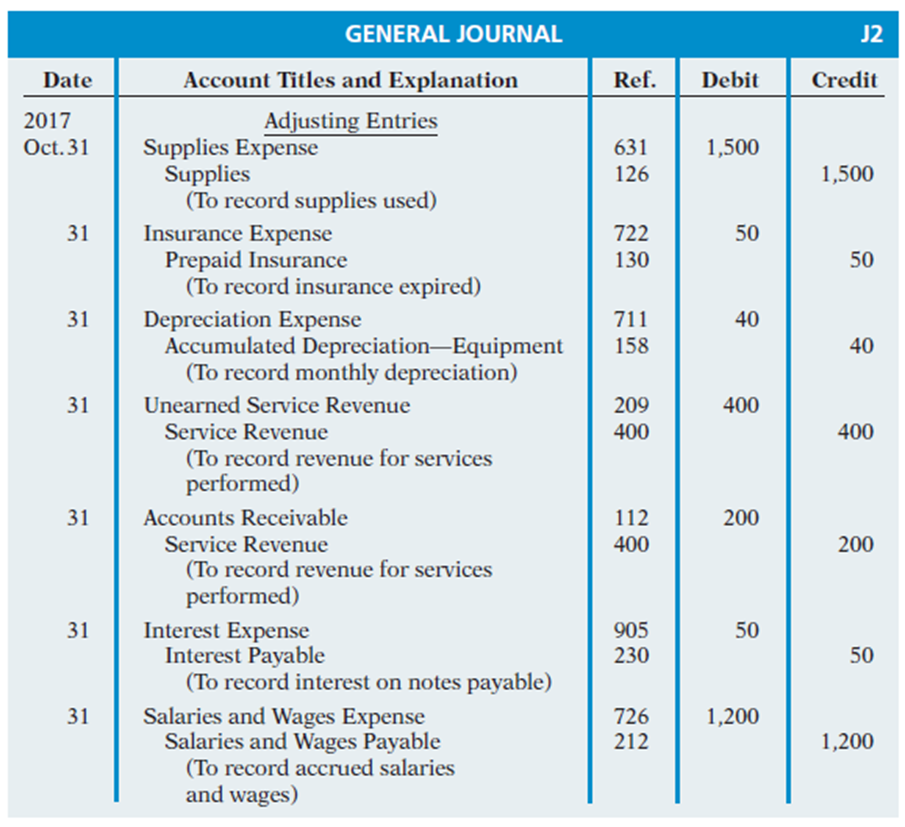

Kebutuhan untuk Entri Penyesuaian

Agar pendapatan dicatat pada periode ketika layanan diberikan dan beban diakui pada periode ketika mereka terjadi, perusahaan membuat entri penyesuaian. Entri penyesuaian memastikan bahwa prinsip pengakuan pendapatan dan pengakuan beban diikuti.

Entri penyesuaian diperlukan karena neraca saldo—penyusunan data transaksi pertama kali—mungkin tidak mengandung data yang terbaru dan lengkap. Hal ini terjadi karena beberapa alasan:

Beberapa peristiwa tidak dicatat setiap hari karena tidak efisien untuk melakukannya. Contohnya adalah penggunaan perlengkapan dan penghasilan upah oleh karyawan.

Beberapa biaya tidak dicatat selama periode akuntansi karena biaya ini kadaluarsa dengan berjalannya waktu, bukan sebagai hasil dari transaksi harian berulang. Contohnya adalah biaya yang terkait dengan penggunaan bangunan dan peralatan, sewa, dan asuransi.

Beberapa item mungkin tidak tercatat. Contohnya adalah tagihan layanan utilitas yang tidak akan diterima hingga periode akuntansi berikutnya.

Entri penyesuaian diperlukan setiap kali perusahaan menyiapkan laporan keuangan. Perusahaan menganalisis setiap akun di neraca saldo untuk menentukan apakah akun tersebut lengkap dan terbaru untuk tujuan laporan keuangan. Setiap entri penyesuaian akan mencakup satu akun laporan laba rugi dan satu akun neraca.

Menyusun Entri Penyesuaian untuk Penangguhan

Menangguhkan berarti menunda. Penangguhan adalah beban atau pendapatan yang diakui pada tanggal yang lebih lambat dari saat kas pertama kali ditukarkan. Dua jenis penangguhan adalah beban dibayar di muka dan pendapatan diterima di muka.

Beban Dibayar di Muka

Ketika perusahaan mencatat pembayaran beban yang akan memberikan manfaat lebih dari satu periode akuntansi, mereka mencatat aset yang disebut beban dibayar di muka atau prabayar. Saat beban dibayar di muka, akun aset meningkat (didebit) untuk menunjukkan layanan atau manfaat yang akan diterima perusahaan di masa mendatang. Contoh prabayar umum adalah asuransi, perlengkapan, iklan, dan sewa. Selain itu, perusahaan melakukan prabayar saat membeli bangunan dan peralatan.

Beban dibayar di muka adalah biaya yang kadaluarsa baik karena berjalannya waktu (misalnya, sewa dan asuransi) atau melalui penggunaan (misalnya, perlengkapan). Kadaluarsa biaya ini tidak memerlukan entri harian, yang akan menjadi tidak praktis dan tidak diperlukan. Oleh karena itu, perusahaan menunda pengakuan kadaluarsa biaya tersebut hingga mereka menyiapkan laporan keuangan. Pada setiap tanggal laporan, mereka membuat entri penyesuaian untuk mencatat beban yang berlaku untuk periode akuntansi saat ini dan menunjukkan jumlah yang tersisa dalam akun aset.

Sebelum penyesuaian, aset berlebihan dan beban terendah. Oleh karena itu, seperti yang ditunjukkan dalam Ilustrasi 3-4, entri penyesuaian untuk beban dibayar di muka menghasilkan peningkatan (debit) pada akun beban dan penurunan (kredit) pada akun aset.

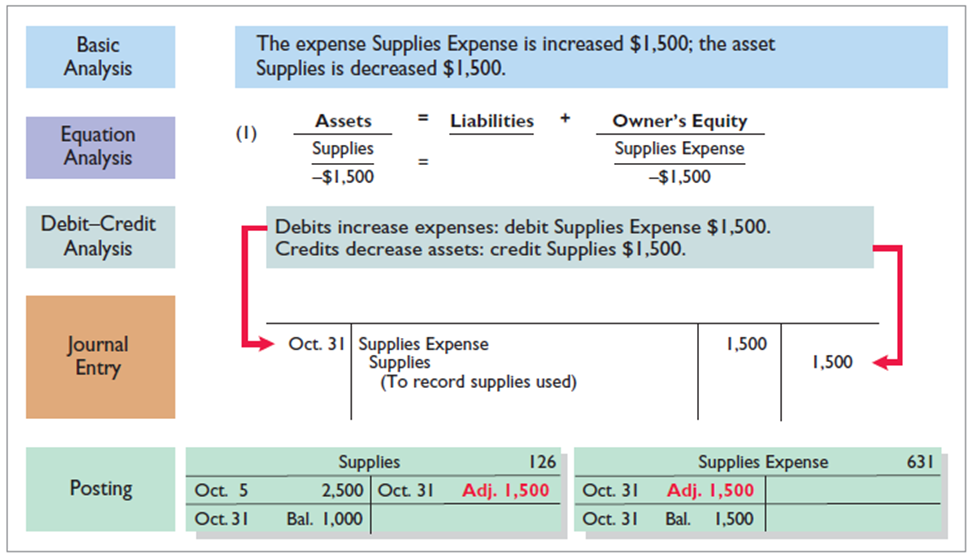

Perlengkapan (Supplies)

Pembelian perlengkapan, seperti kertas dan amplop, menghasilkan peningkatan (debit) pada akun aset. Selama periode akuntansi, perusahaan menggunakan perlengkapan tersebut. Alih-alih mencatat beban perlengkapan saat perlengkapan digunakan, perusahaan mengakui beban perlengkapan di akhir periode akuntansi. Pada akhir periode akuntansi, perusahaan menghitung perlengkapan yang tersisa. Seperti yang ditunjukkan dalam Ilustrasi 3-5, selisih antara saldo yang belum disesuaikan di akun Perlengkapan (aset) dan biaya sebenarnya dari perlengkapan yang tersedia menunjukkan perlengkapan yang digunakan (sebuah beban) untuk periode tersebut.

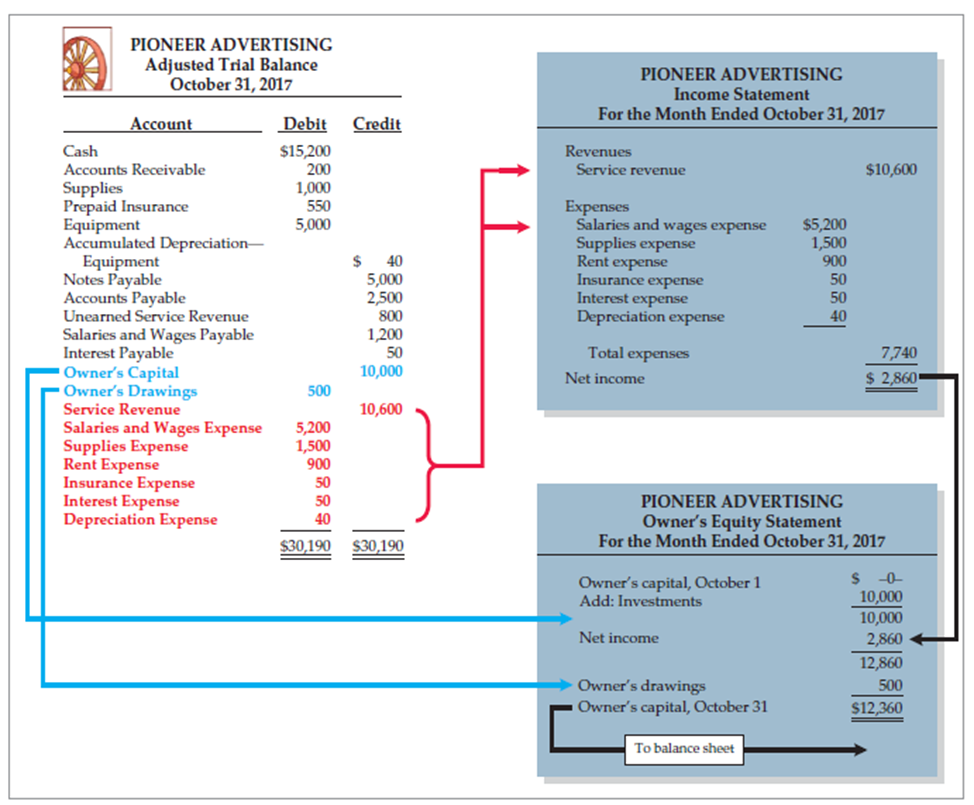

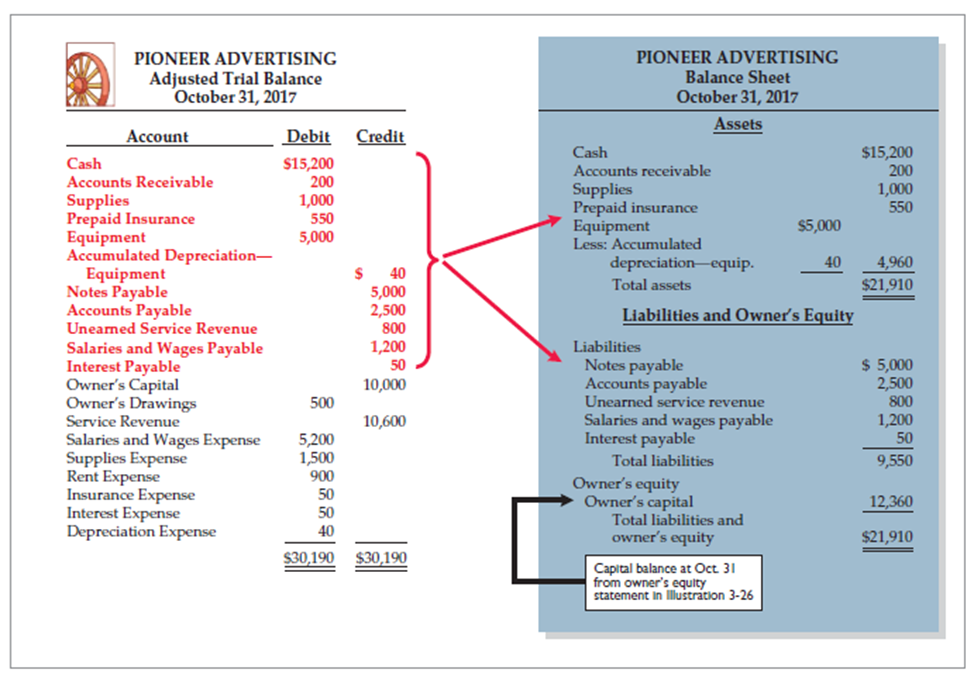

Ingat dari Bab 2 bahwa Pioneer Advertising membeli perlengkapan senilai $2.500 pada tanggal 5 Oktober. Pioneer mencatat pembelian tersebut dengan meningkatkan (mendebit) aset Perlengkapan. Akun ini menunjukkan saldo sebesar $2.500 di neraca saldo tanggal 31 Oktober. Penghitungan inventaris pada akhir bisnis pada tanggal 31 Oktober menunjukkan bahwa $1.000 dari perlengkapan masih tersedia. Dengan demikian, biaya perlengkapan yang digunakan adalah $1.500 ($2.500 – $1.000). Penggunaan perlengkapan ini mengurangi aset, yaitu Perlengkapan. Ini juga mengurangi ekuitas pemilik dengan meningkatkan akun beban, yaitu Beban Perlengkapan. Ini ditunjukkan dalam Ilustrasi 3-5.

Penyesuaian untuk Perlengkapan

Setelah penyesuaian, akun aset Perlengkapan menunjukkan saldo sebesar $1.000, yang sama dengan biaya perlengkapan yang tersedia pada tanggal laporan. Selain itu, akun Beban Perlengkapan menunjukkan saldo sebesar $1.500, yang sama dengan biaya perlengkapan yang digunakan pada bulan Oktober. Jika Pioneer tidak melakukan entri penyesuaian ini, beban bulan Oktober akan terendah dan laba bersih akan berlebihan sebesar $1.500. Selain itu, baik aset maupun ekuitas pemilik akan berlebihan sebesar $1.500 pada neraca tanggal 31 Oktober.

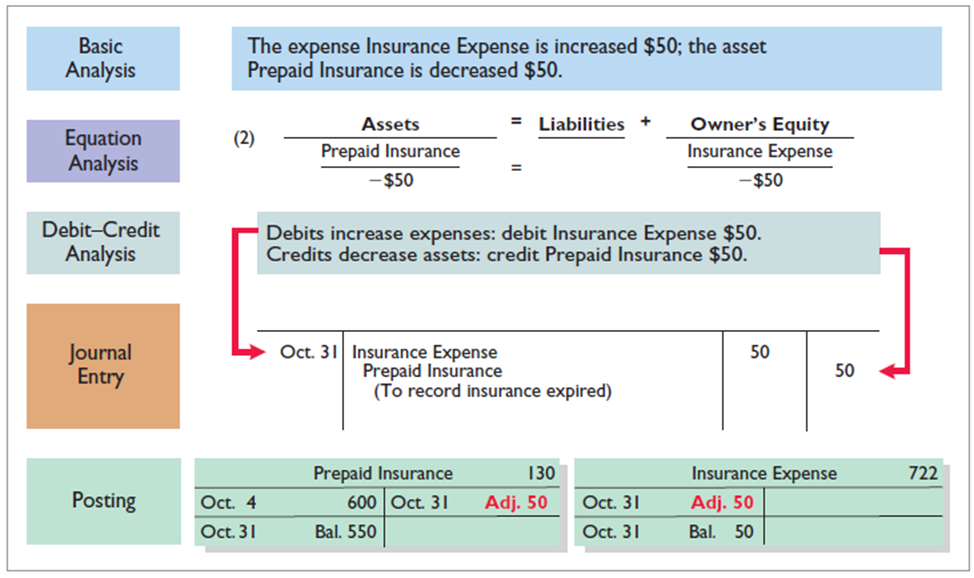

Asuransi

Perusahaan membeli asuransi untuk melindungi diri dari kerugian akibat kebakaran, pencurian, dan peristiwa tak terduga lainnya. Asuransi harus dibayar di muka, sering kali untuk lebih dari satu tahun. Biaya asuransi (premi) yang dibayar di muka dicatat sebagai peningkatan (debit) pada akun aset Asuransi Dibayar di Muka. Pada tanggal laporan keuangan, perusahaan meningkatkan (mendebit) Beban Asuransi dan menurunkan (mengredit) Asuransi Dibayar di Muka sebesar biaya asuransi yang telah kadaluarsa selama periode tersebut.

Pada tanggal 4 Oktober, Pioneer Advertising membayar $600 untuk polis asuransi kebakaran selama satu tahun. Perlindungan dimulai pada tanggal 1 Oktober. Pioneer mencatat pembayaran ini dengan meningkatkan (mendebit) akun Asuransi Dibayar di Muka. Akun ini menunjukkan saldo sebesar $600 di neraca saldo tanggal 31 Oktober. Asuransi sebesar $50 ($600/12) kadaluarsa setiap bulan. Kadaluarsa asuransi dibayar di muka ini mengurangi aset, yaitu Asuransi Dibayar di Muka. Ini juga mengurangi ekuitas pemilik dengan meningkatkan akun beban, yaitu Beban Asuransi.

Seperti yang ditunjukkan dalam Ilustrasi 3-6, aset Asuransi Dibayar di Muka menunjukkan saldo sebesar $550, yang mewakili biaya yang belum kadaluarsa untuk sisa 11 bulan perlindungan. Pada saat yang sama, saldo di akun Beban Asuransi sama dengan biaya asuransi yang kadaluarsa pada bulan Oktober. Jika Pioneer tidak melakukan penyesuaian ini, beban bulan Oktober akan terendah sebesar $50 dan laba bersih akan berlebihan sebesar $50. Selain itu, baik aset maupun ekuitas pemilik akan berlebihan sebesar $50 pada neraca tanggal 31 Oktober.

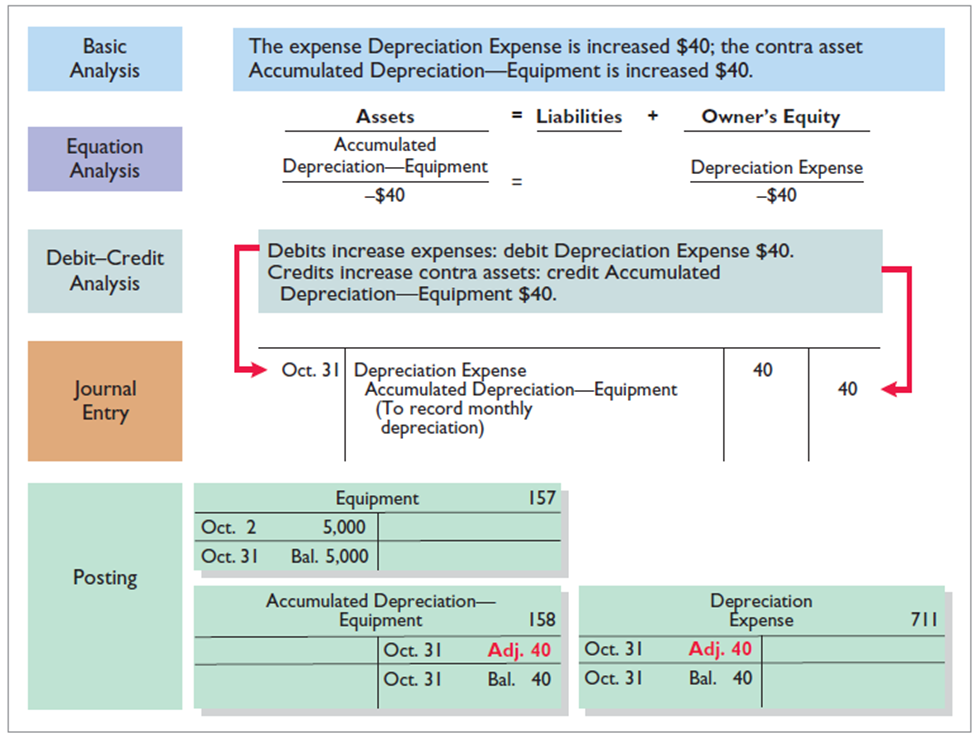

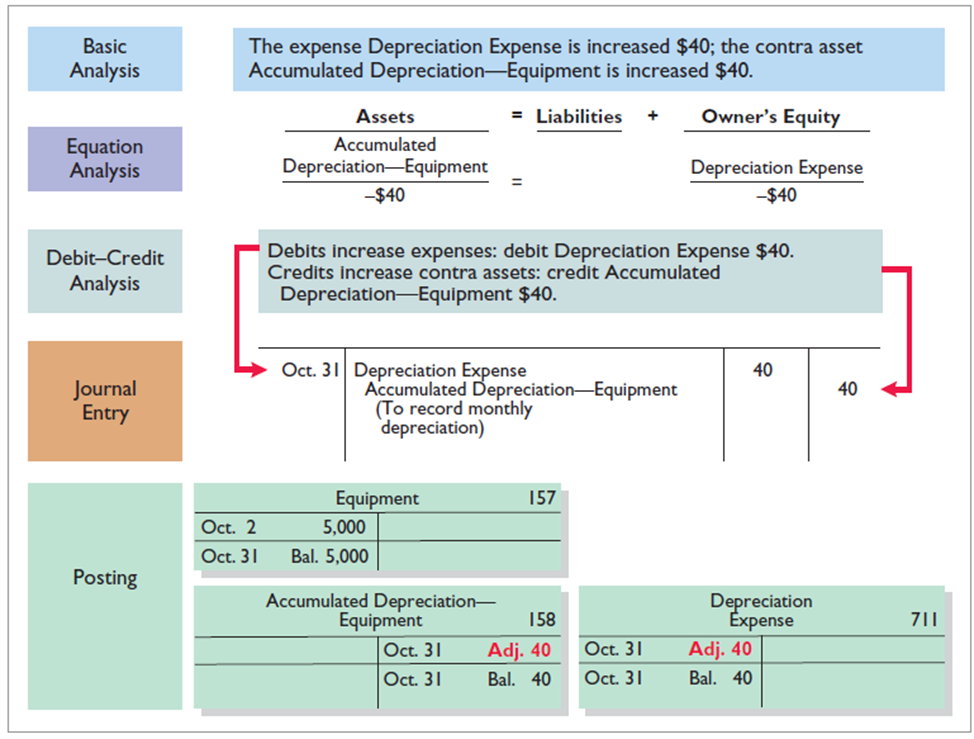

Penyesuaian untuk Penyusutan

Penyusutan

Perusahaan biasanya memiliki berbagai aset yang memiliki umur panjang, seperti bangunan, peralatan, dan kendaraan bermotor. Periode penggunaan ini disebut sebagai umur manfaat aset. Karena bangunan diharapkan akan digunakan selama bertahun-tahun, bangunan tersebut dicatat sebagai aset, bukan sebagai beban, pada tanggal perolehan.

Seperti dijelaskan pada Bab 1, perusahaan mencatat aset-aset ini berdasarkan biaya, sesuai dengan prinsip biaya historis. Untuk mengikuti prinsip pengakuan beban, perusahaan mengalokasikan sebagian dari biaya ini sebagai beban selama setiap periode umur manfaat aset tersebut. Penyusutan adalah proses mengalokasikan biaya aset menjadi beban selama umur manfaatnya.

Kebutuhan untuk Penyesuaian

Perolehan aset berumur panjang pada dasarnya adalah prabayar jangka panjang untuk penggunaan aset. Entri penyesuaian untuk penyusutan diperlukan untuk mengakui biaya yang telah digunakan (sebagai beban) selama periode tersebut dan melaporkan biaya yang belum digunakan (sebagai aset) pada akhir periode. Poin penting yang harus dipahami adalah: Penyusutan adalah konsep alokasi, bukan konsep penilaian. Artinya, penyusutan mengalokasikan biaya aset ke periode saat aset tersebut digunakan, bukan untuk melaporkan perubahan nilai aktual aset tersebut.

Untuk Pioneer Advertising, diasumsikan bahwa penyusutan peralatan adalah $480 per tahun, atau $40 per bulan. Seperti yang ditunjukkan dalam Ilustrasi 3-7, alih-alih langsung mengurangi (mengredit) akun aset, Pioneer mengkredit akun Akumulasi Penyusutan—Peralatan. Akumulasi Penyusutan disebut akun kontra-aset, yaitu akun yang dikompensasikan terhadap akun aset pada neraca. Dengan demikian, akun Akumulasi Penyusutan—Peralatan mengurangi akun aset Peralatan.

Akun Akumulasi Penyusutan—Peralatan mencatat total beban penyusutan yang telah dicatat selama masa manfaat aset. Untuk menjaga keseimbangan dalam persamaan akuntansi, Pioneer mengurangi ekuitas pemilik dengan meningkatkan akun beban, Beban Penyusutan. Saldo dalam akun Akumulasi Penyusutan—Peralatan akan bertambah $40 setiap bulan, sementara saldo dalam akun Peralatan tetap $5.000.

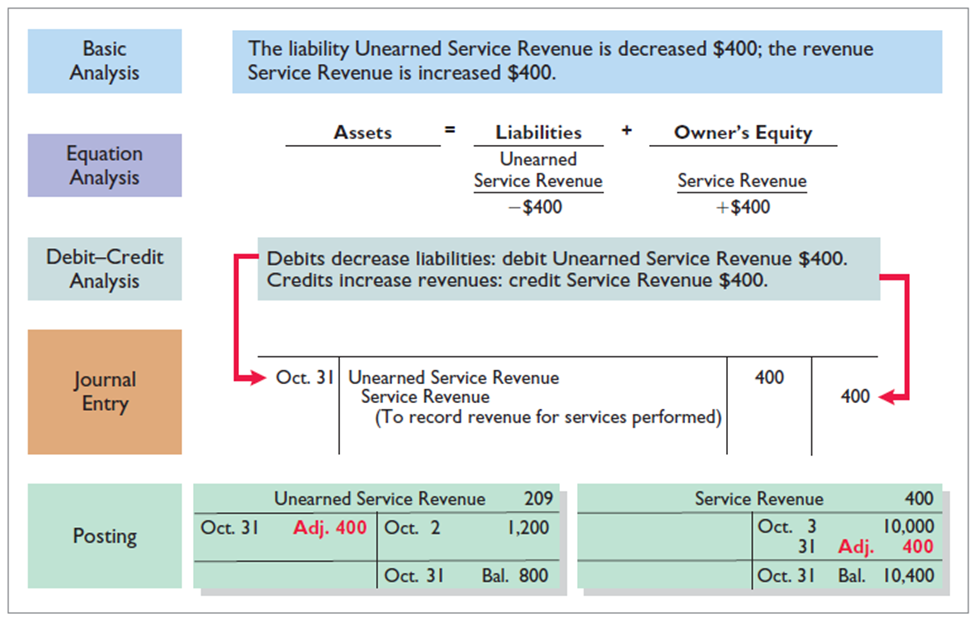

Pendapatan Diterima di Muka

Ketika perusahaan menerima kas sebelum layanan diberikan, mereka mencatat kewajiban dengan meningkatkan (mengredit) akun liabilitas yang disebut Pendapatan Diterima di Muka. Artinya, perusahaan sekarang memiliki kewajiban untuk memberikan layanan kepada pelanggan. Item seperti sewa, langganan majalah, dan setoran pelanggan untuk layanan di masa depan dapat menghasilkan pendapatan diterima di muka. Misalnya, maskapai penerbangan seperti United, Southwest, dan Delta memperlakukan penerimaan dari penjualan tiket sebagai pendapatan diterima di muka sampai layanan penerbangan diberikan. Pendapatan diterima di muka berlawanan dengan beban dibayar di muka. Bahkan, pendapatan diterima di muka dalam buku satu perusahaan kemungkinan besar adalah beban dibayar di muka dalam buku perusahaan yang telah melakukan pembayaran di muka. Misalnya, jika diasumsikan periode akuntansi yang sama, pemilik tanah akan memiliki pendapatan sewa diterima di muka ketika penyewa telah membayar sewa di muka.

Ketika perusahaan menerima pembayaran untuk layanan yang akan diberikan pada periode akuntansi di masa depan, perusahaan meningkatkan (mengredit) akun liabilitas Pendapatan Diterima di Muka untuk mengakui kewajiban yang ada. Perusahaan kemudian mengakui pendapatan saat layanan tersebut diberikan. Selama periode akuntansi, tidak praktis untuk membuat entri harian saat perusahaan memberikan layanan. Sebaliknya, perusahaan menunda pengakuan pendapatan hingga proses penyesuaian. Kemudian, perusahaan membuat entri penyesuaian untuk mencatat pendapatan atas layanan yang diberikan selama periode tersebut dan menunjukkan liabilitas yang tersisa pada akhir periode akuntansi.

Biasanya, sebelum penyesuaian, liabilitas berlebihan dan pendapatan terendah. Oleh karena itu, seperti yang ditunjukkan dalam Ilustrasi 3-10, entri penyesuaian untuk pendapatan diterima di muka menghasilkan penurunan (debit) pada akun liabilitas dan peningkatan (kredit) pada akun pendapatan.

Pioneer Advertising menerima $1.200 pada tanggal 2 Oktober dari R. Knox untuk layanan iklan yang diharapkan selesai pada tanggal 31 Desember. Pioneer mengkredit pembayaran tersebut ke akun Pendapatan Layanan Diterima di Muka. Akun liabilitas ini menunjukkan saldo sebesar $1.200 dalam neraca saldo tanggal 31 Oktober. Dari evaluasi layanan yang diberikan Pioneer kepada Knox selama bulan Oktober, perusahaan menentukan bahwa sebaiknya mengakui pendapatan sebesar $400 pada bulan Oktober. Dengan demikian, liabilitas (Pendapatan Layanan Diterima di Muka) berkurang, dan ekuitas pemilik (Pendapatan Layanan) meningkat.

Seperti yang ditunjukkan dalam Ilustrasi 3-11, liabilitas Pendapatan Layanan Diterima di Muka sekarang menunjukkan saldo sebesar $800. Jumlah tersebut mewakili sisa layanan iklan yang diharapkan akan diberikan di masa depan. Pada saat yang sama, Pendapatan Layanan menunjukkan total pendapatan yang diakui pada bulan Oktober sebesar $10.400. Tanpa penyesuaian ini, pendapatan dan laba bersih akan kurang sebesar $400 dalam laporan laba rugi. Selain itu, liabilitas akan berlebihan dan ekuitas pemilik akan kurang sebesar $400 pada neraca tanggal 31 Oktober.

Akun pendapatan layanan setelah penyesuaian

Menyusun Entri Penyesuaian untuk Akrual

Kategori kedua dari entri penyesuaian adalah akrual. Sebelum penyesuaian akrual, akun pendapatan (dan akun aset terkait) atau akun beban (dan akun liabilitas terkait) berada di bawah nilai sebenarnya. Oleh karena itu, entri penyesuaian untuk akrual akan meningkatkan akun pada neraca dan akun pada laporan laba rugi.

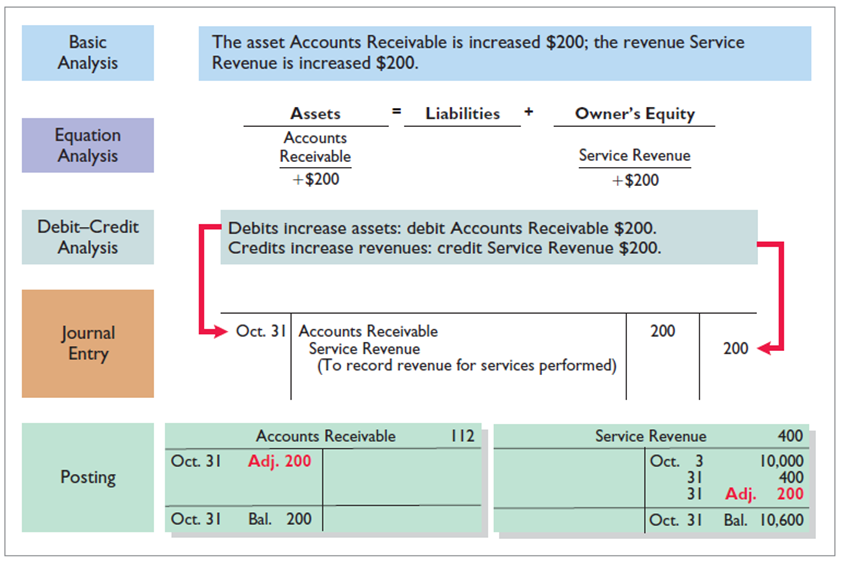

Pendapatan Akrual

Pendapatan dari layanan yang telah diberikan tetapi belum dicatat pada tanggal laporan disebut pendapatan akrual. Pendapatan akrual dapat terakumulasi seiring berjalannya waktu, seperti pada pendapatan bunga. Pendapatan ini tidak dicatat karena penghasilan bunga tidak melibatkan transaksi harian. Perusahaan tidak mencatat pendapatan bunga setiap hari karena hal ini sering kali tidak praktis. Pendapatan akrual juga dapat berasal dari layanan yang telah diberikan tetapi belum ditagih atau diterima, seperti pada komisi dan biaya layanan. Pendapatan ini mungkin belum dicatat karena hanya sebagian dari total layanan yang telah diselesaikan, dan klien tidak akan ditagih sampai layanan selesai.

Entri penyesuaian mencatat piutang yang ada pada tanggal neraca dan pendapatan untuk layanan yang telah dilakukan selama periode tersebut. Sebelum penyesuaian, baik aset maupun pendapatan berada di bawah nilai sebenarnya. Seperti yang ditunjukkan dalam Ilustrasi 3-13, entri penyesuaian untuk pendapatan akrual menghasilkan peningkatan (debit) pada akun aset dan peningkatan (kredit) pada akun pendapatan.

Pada bulan Oktober, Pioneer Advertising telah melakukan layanan senilai $200 yang belum ditagihkan kepada klien pada atau sebelum tanggal 31 Oktober. Karena layanan ini belum ditagihkan, maka tidak dicatat. Akumulasi pendapatan layanan yang belum dicatat ini meningkatkan akun aset, Piutang Usaha. Ini juga meningkatkan ekuitas pemilik dengan meningkatkan akun pendapatan, yaitu Pendapatan Layanan, seperti yang ditunjukkan dalam Ilustrasi 3-14.

Penyesuaian untuk Pendapatan Akrual

Akun aset Piutang Usaha menunjukkan bahwa klien berutang kepada Pioneer sebesar $200 pada tanggal neraca. Saldo sebesar $10.600 di akun Pendapatan Layanan mewakili total pendapatan untuk layanan yang telah dilakukan Pioneer selama bulan tersebut ($10.000 + $400 + $200). Tanpa entri penyesuaian ini, aset dan ekuitas pemilik pada neraca serta pendapatan dan laba bersih pada laporan laba rugi berada di bawah nilai sebenarnya.

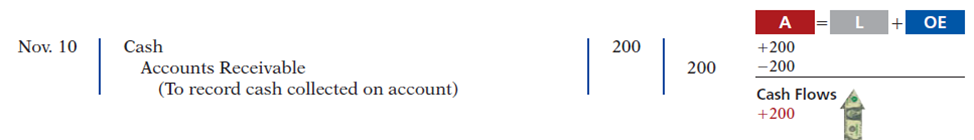

Pada tanggal 10 November, Pioneer menerima kas sebesar $200 untuk layanan yang dilakukan pada bulan Oktober dan membuat entri berikut.

Beban Akrual

Beban yang telah terjadi tetapi belum dibayar atau dicatat pada tanggal laporan disebut beban akrual. Contoh umum dari beban akrual adalah bunga, pajak, dan gaji.

Perusahaan membuat penyesuaian untuk beban akrual guna mencatat kewajiban yang ada pada tanggal neraca dan mengakui beban yang berlaku untuk periode akuntansi saat ini. Sebelum penyesuaian, baik liabilitas maupun beban berada di bawah nilai sebenarnya. Oleh karena itu, seperti yang ditunjukkan dalam Ilustrasi 3-16, entri penyesuaian untuk beban akrual menghasilkan peningkatan (debit) pada akun beban dan peningkatan (kredit) pada akun liabilitas.

Bunga Akrual

Pioneer Advertising menandatangani wesel bayar selama tiga bulan senilai $5.000 pada tanggal 1 Oktober. Wesel ini mengharuskan Pioneer membayar bunga dengan tingkat tahunan sebesar 12%. Jumlah bunga yang dicatat ditentukan oleh tiga faktor: (1) nilai nominal wesel, (2) tingkat bunga, yang selalu dinyatakan sebagai tingkat tahunan, dan (3) lamanya waktu wesel tersebut beredar. Untuk Pioneer, total bunga yang harus dibayar pada wesel $5.000 pada tanggal jatuh tempo tiga bulan di masa mendatang adalah $150 ($5.000 x 12% x 3/12), atau $50 untuk satu bulan. Ilustrasi 3-17 menunjukkan rumus perhitungan bunga dan penerapannya pada Pioneer untuk bulan Oktober.

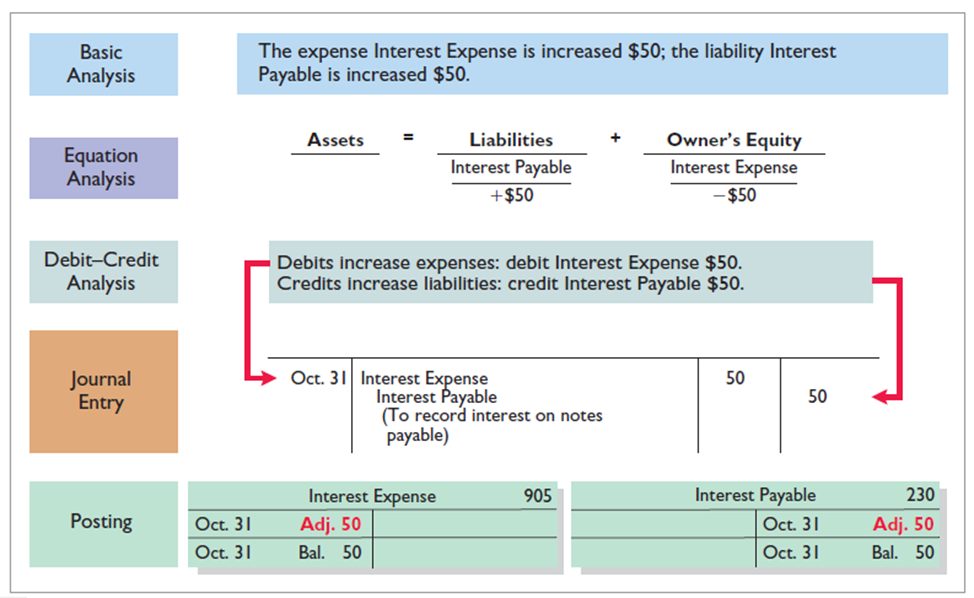

Seperti yang ditunjukkan dalam Ilustrasi 3-18, akrual bunga pada tanggal 31 Oktober meningkatkan akun liabilitas, Bunga yang Harus Dibayar. Hal ini juga mengurangi ekuitas pemilik dengan meningkatkan akun beban, yaitu Beban Bunga.

Beban Bunga menunjukkan biaya bunga untuk bulan Oktober, sedangkan Bunga yang Harus Dibayar menunjukkan jumlah bunga yang harus dibayar oleh perusahaan pada tanggal laporan. Pioneer tidak akan membayar bunga sampai wesel jatuh tempo pada akhir tiga bulan. Perusahaan menggunakan akun Bunga yang Harus Dibayar alih-alih mengkredit Wesel Bayar untuk menunjukkan dua jenis kewajiban yang berbeda—bunga dan pokok—dalam akun dan laporan. Tanpa entri penyesuaian ini, liabilitas dan beban bunga akan berada di bawah nilai sebenarnya, dan laba bersih serta ekuitas pemilik akan berlebihan.

Penyesuaian untuk Bunga Akrual

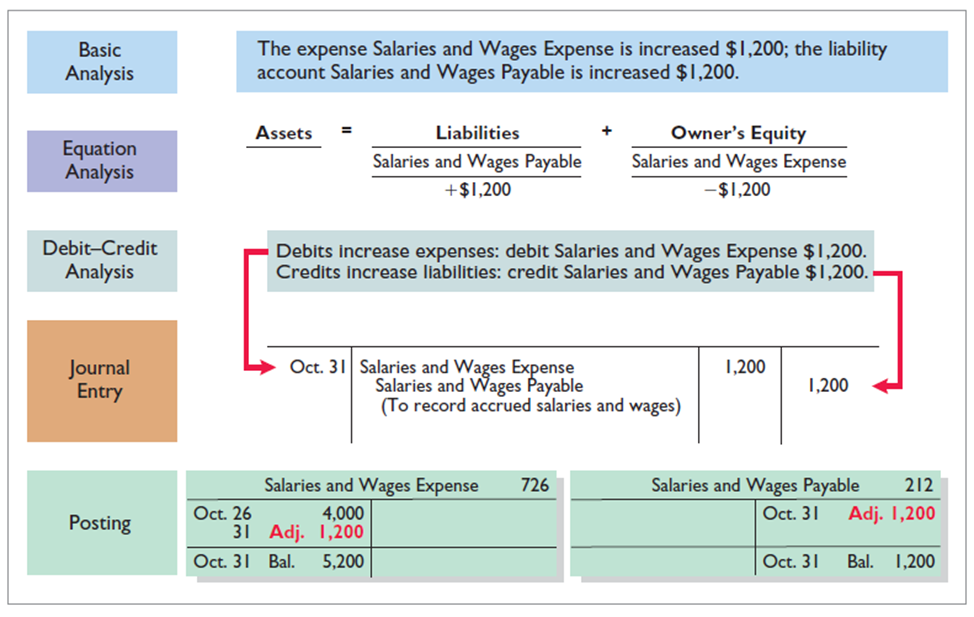

Pada tanggal 31 Oktober, gaji dan upah untuk tiga hari kerja ini merupakan beban akrual dan liabilitas terkait bagi Pioneer. Karyawan menerima total gaji dan upah sebesar $2.000 untuk lima hari kerja, atau $400 per hari. Dengan demikian, gaji dan upah yang terakumulasi pada tanggal 31 Oktober adalah $1.200 ($400 x 3). Akrual ini meningkatkan liabilitas, yaitu Gaji dan Upah yang Harus Dibayar. Ini juga mengurangi ekuitas pemilik dengan meningkatkan akun beban, yaitu Beban Gaji dan Upah, seperti yang ditunjukkan dalam Ilustrasi 3-20 (halaman 108).

Setelah penyesuaian ini, saldo di akun Beban Gaji dan Upah sebesar $5.200 (13 hari x $400) adalah jumlah sebenarnya dari beban gaji dan upah untuk bulan Oktober. Saldo di akun Gaji dan Upah yang Harus Dibayar sebesar $1.200 adalah jumlah liabilitas untuk gaji dan upah yang harus dibayar oleh Pioneer per tanggal 31 Oktober. Tanpa penyesuaian sebesar $1.200 untuk gaji dan upah, beban Pioneer berada di bawah nilai sebenarnya sebesar $1.200, begitu pula liabilitasnya.

Pioneer membayar gaji dan upah setiap dua minggu. Oleh karena itu, hari gajian berikutnya adalah 9 November, saat perusahaan akan membayar total gaji dan upah sebesar $4.000. Pembayaran ini terdiri dari $1.200 untuk gaji dan upah yang terutang pada tanggal 31 Oktober ditambah $2.800 untuk beban gaji dan upah bulan November (7 hari kerja, sesuai kalender bulan November x $400). Oleh karena itu, Pioneer membuat entri berikut pada tanggal 9 November.

Penyesuaian untuk Gaji dan Upah Akrual

Ringkasan Hubungan Dasar

Ilustrasi 3-22 merangkum empat jenis dasar dari entri penyesuaian. Luangkan waktu untuk mempelajari dan menganalisis entri penyesuaian ini. Pastikan untuk memperhatikan bahwa setiap entri penyesuaian memengaruhi satu akun di neraca dan satu akun di laporan laba rugi.